对赌协议的六种常见形式及常见陷阱提示

31页1、对赌协议的六种常见形式及常见陷阱提示(附对赌协议书范本)一、对赌的界定 对赌协议,简言之,即包含对赌条款的私募股权投资协议,即为“估值调整机制”。 对赌协议实则是一种企业估值与融投资方持股比例或然性的一种约定安排,其基本的内核体现如下:当发生私募股权投资的场合,投资方与融资方为避免双方对被投资企业的现有价值争议不休或出现信息不对称,将该项无法即刻谈妥的争议点抛在一边暂不争议,共同设定企业未来的业绩目标,以企业运营的实际绩效来调整企业的估值和双方股权比例的一种约定。 通常的约定是:如果企业未来的获利能力达到业绩增长指标,由融资方行使估值调整的权利,以弥补其因企业价值被低估而遭受的损失;否则,由投资方行使估值调整的权利,以补偿其因企业价值被高估而遭受的损失。二、典型的对赌类型1股权对赌型 当目标公司未能实现对赌协议规定的业绩标准时,目标公司实际控制人将以无偿或者象征性的价格将一部分股权转让给私募股权投资机构。反之,则将由私募股权投资机构无偿或者象征性的价格将一部分股权转让给目标公司的实际控制人。这是最常见的对赌协议。 如:XX公司在20XX年必须完成上市,如若不能,投资方就会获得更多的股权

2、;如若实现,则可以从投资方那里获得股权。2现金补偿型 当目标公司未能实现对赌协议规定的业绩目标时,目标公司实际控制人将向私募股权机构支付一定金额的现金补偿,不再调整双方的股权比例。反之,则将私募股权投资机构用现金奖励给目标公司实际控制人。 如:XX公司在20XX年的净利润低于XX亿元,则公司实际控制人应以现金向各受让方(私募股权机构)进行补偿。3股权稀释型 目标公司未能实现对赌协议规定的业绩目标时,目标实际控制人将同意目标公司以极低的价格向私募股权投资机构增发一部分股权,实现稀释目标公司实际控制人的股权比例,增加私募股权机构在公司内部的权益比例。如:在收到投资方XX千万元注资后的前3年,如果XX公司业绩增长超过50%,就可调整投资方的股权比例;如果完不成30%的业绩增长,则XX公司实际控制人将会失去控股权。4股权回购型 当目标公司未能实现对赌协议规定的业绩目标时,目标公司实际控制人将以私募股权投资机构投资款加固定回报的价格回购其持有的全部或部分股份。如:若20XX年之前XX公司仍没有实现上市的,则投资方有权要求XX公司以XX千万元的投资款加10%的利息,回购投资方持有的全部XX公司的股

3、权。5股权激励型 当目标公司未能实现对赌协议规定的业绩目标时,目标公司实际控制人将以无偿或者象征性的底价转让一部分股权给企业管理层。如:20XX年XX公司的复合年增长率不低于50%。若达不到,公司管理层将输给投资方约XX千万股的上市公司股份;如果业绩增长达到目标,投资方就要拿出自己的相应股份奖励给XX公司管理层。6股权优先型 当目标公司未能实现对赌协议规定的业绩目标时,私募股权机构将获得特定的权利。如股权优先分配权,剩余财产优先分配权或者一定的表决权利,如董事会的一票否决权等。 如:XX公司在20XX年的净利润低于XX亿元,投资方作为股东将获得财务负责人的提名权。三、当前司法实践中法院如何认定对赌协议的效力 从现有的生效判决来看,法院整体上认为对赌协议是估值调整机制,是私募股权投资行为中常见的融资契约,其本身并不具有无效性。根据九民会议纪要等相关规定,目前法院对于投资方与股东之间的对赌协议效力采取认可态度,法院认为该等协议有利于高效率促成交易,对企业的经营管理起到一定的良性引导,并对双方交易具有一定的担保功能,只要不存在损害公共利益,股东间的对赌协议有效;对于投资方与目标公司之间的对赌

4、协议的效力一般也采取肯定评价的态度,原则上认定有效,但投资人在此基础上维权难度较大,需要完成相应减资程序或利润分配程序,即不得侵害外部债权人利益并坚持资本维持原则,因此,投资人应当尽量避免与目标公司对赌。具体规定如下:(一)审理“对赌协议”纠纷案件应当遵循的原则人民法院在审理“对赌协议”纠纷案件时,不仅应当适用合同法的相关规定,还应当适用公司法的相关规定;既要坚持鼓励投资方对实体企业特别是科技创新企业投资原则,从而在一定程度上缓解企业融资难问题,又要贯彻资本维持原则和保护债权人合法权益原则,依法平衡投资方、公司债权人、公司之间的利益。(二)审理“对赌协议”纠纷案件的处理规则对于投资方与目标公司的股东或者实际控制人订立的“对赌协议”,如无其他无效事由,认定有效并支持实际履行,实践中并无争议。但投资方与目标公司订立的“对赌协议”是否有效以及能否实际履行,存在争议。对此,应当把握如下处理规则:投资方与目标公司订立的“对赌协议”不存在法定无效事由的情况下,目标公司仅以存在股权回购或者金钱补偿约定为由,主张“对赌协议”无效的,人民法院不予支持,但投资方主张实际履行的,人民法院应当审查是否符合公司

《对赌协议的六种常见形式及常见陷阱提示》由会员c****e分享,可在线阅读,更多相关《对赌协议的六种常见形式及常见陷阱提示》请在金锄头文库上搜索。

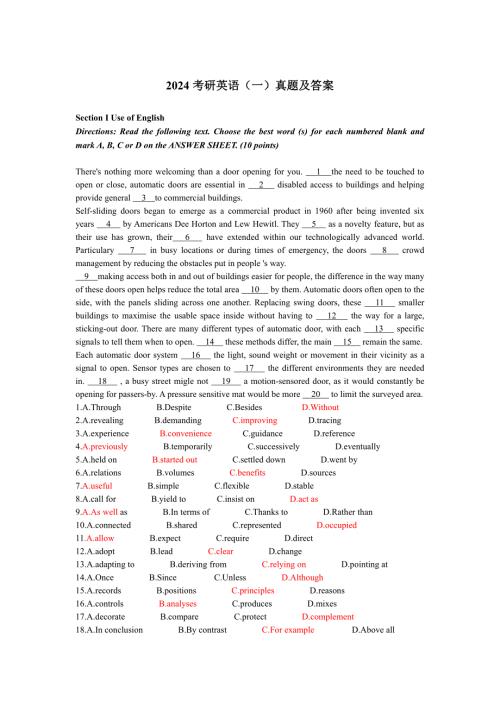

2024年考研英语一真题及答案

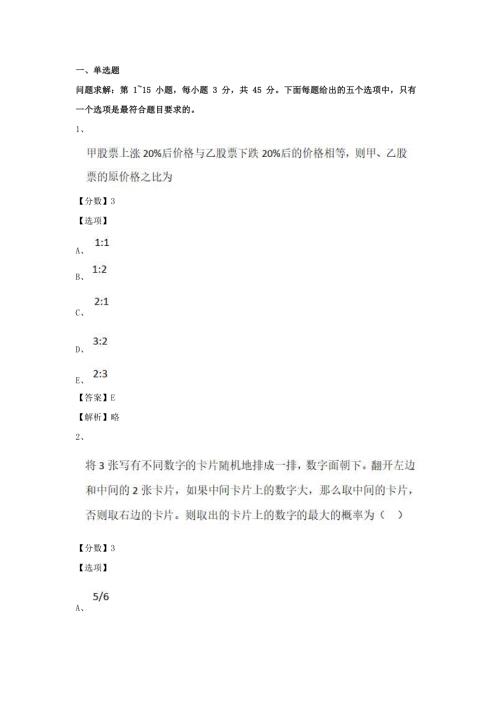

2024年考研数学二真题及答案

2024年199管理类联考综合能力考研真题及答案

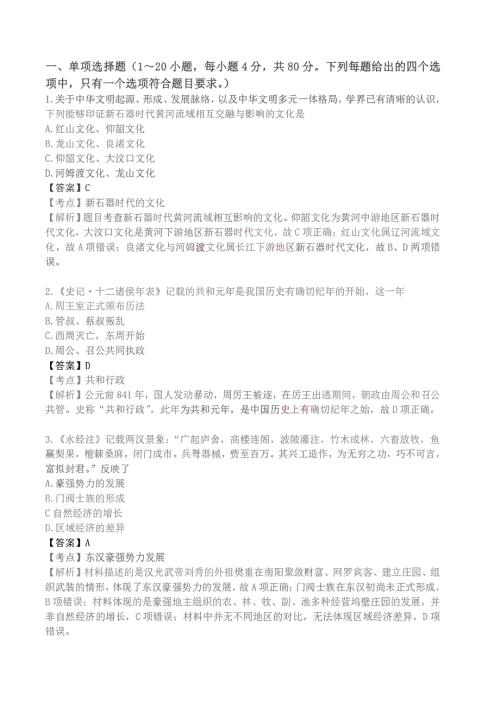

2024年313历史学综合考研真题及答案

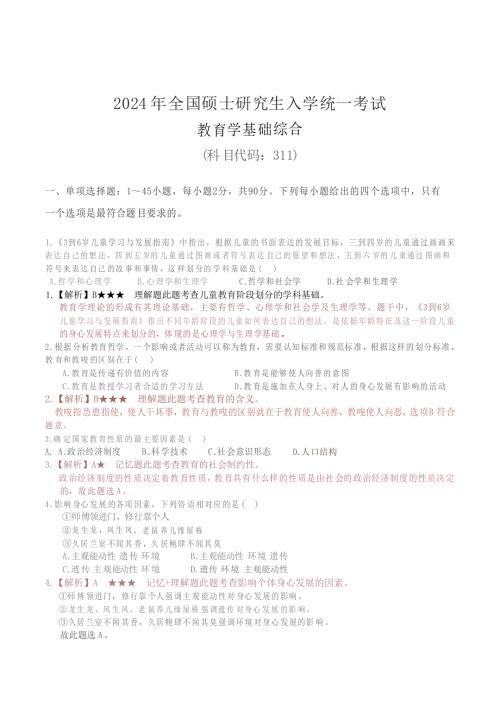

2024年311教育学基础综合考研真题及答案

2024年考研英语二真题及答案

2024年396经济类联考综合能力考研真题及答案(缺逻辑)

2024年考研数学一考试真题及答案

2024年考研数学三真题及答案

2024年333教育综合考研真题及答案

2023年全国甲卷理综化学真题

2023年全国甲卷理综物理真题

学情分析方案(二年级数学)

学情分析方案(小学数学)

2023年全国乙卷英语真题

员工安全知识读本

意想不到的文化输出

学前教育本科测试复习资料

2023年全国甲卷英语真题

2023年全国乙卷理科数学真题

服务顾问考试试题

服务顾问考试试题

2022-04-22 44页

服务顾问考试试卷

服务顾问考试试卷

2022-04-22 43页

服务顾问考试:DCRC服务真题

服务顾问考试:DCRC服务真题

2022-04-22 43页

服务顾问考试:4S服务顾考试资料

服务顾问考试:4S服务顾考试资料

2022-04-22 41页

服务顾问考试:DCRC服务考试资料

服务顾问考试:DCRC服务考试资料

2022-04-22 42页

服务顾问考试资料

服务顾问考试资料

2022-04-22 31页

服务顾问考试真题

服务顾问考试真题

2022-04-22 39页

服务顾问考试:4S服务顾问历年真题

服务顾问考试:4S服务顾问历年真题

2022-04-22 37页

服务顾问考试:4S服务顾问试题

服务顾问考试:4S服务顾问试题

2022-04-22 39页

服务顾问考试:4S服务顾问真题

服务顾问考试:4S服务顾问真题

2022-04-22 44页