关于构建纳税评估与税务稽查互动机制的思考

7页1、关于构建纳税评估与税务稽查互动机制的思考(全市税收调研第四课题组)随着税收制度改革和税收征管措施的推陈出新,税收管理工作已经得到新的定位和调整,尤其是在总局提出科学化、精细化、专业化管理的宏观形势下,税收分析、纳税评估、税源监控和税务稽查作为加强税收管理的有效形式和手段,在税收管理中的作用和地位日益突出,如何正确处理和把握纳税评估与税务稽查的关系,建立评估和稽查良性互动的机制,对于充分发挥两者在税源管理的促进和保障作用具有十分重要的意义。一、纳税评估与税务稽查的概念和关系纳税评估是指税务机关根据纳税人报送的纳税申报资料及所掌握的相关涉税信息,采取特定的程序和方法,对纳税人一定时期内履行纳税义务的真实性、准确性进行的综合评定,并对一般涉税问题依法进行处理的过程。执行主体是税源管理部门的税收管理员,全过程包括调查核实、约谈举证、结果处理等环节;其目的在于获取纳税人的生产经营信息,评价申报信息的准确性真实性,代表税务机关行使日常检查权、纳税评估权和处罚建议权等。税务稽查是专业税务稽查机构依法对纳税人税收法律、法规、制度等的贯彻执行情况以及纳税人生产经营活动及税务活动的合法性进行检查监督,查处

2、税收违法行为,保障税收收入,维护税收秩序的一种统称。主要包括专项稽查、专案稽查和举报检查、涉税案件协查等。全过程为选案、实施、审理、执行四个环节;执行主体是各级税务机关的稽查局,目的是外查内促,打击偷逃税违法犯罪行为,对有潜在违法动机的纳税人起到震慑、警示和教育作用两者的区别:一是目的不同。纳税评估重点在于发现纳税人在纳税过程中存在的一般性违规违法现象,侧重于分析评价,并给企业自查补救机会,其目的在于筛选案源,强化管理,对纳税人的纳税行为进行辅导;稽查的目的在于重点打击涉税违法犯罪,维护税法的严肃性,体现税收执法刚性。二是主体不同。纳税评估由税源管理部门组织实施,是对纳税人申报应纳税额与真实税源之间的相关合理性的评估,有较大嫌疑的只能移交稽查;税务稽查由专门的稽查机构组织实施,是对已纳税额与应纳税额是否相符的检查,达到一定标准的需要进入司法程序。三是程序不同。纳税评估没有法定的程序,可根据管理工作需要来确定评估程序,目前主要为案头分析、实地调查、约谈举证、结果处理等;税务稽查则具有严格的法律程序,而且稽查必须经过选案、调查、审理、执行四个环节。四是文书不同。纳税评估使用的不是完全意义上

3、的法定文书,其资料一般不作为行政复议和诉讼的依据,对纳税人的约束力较弱;税务稽查使用法定文书,要求被查对象必须对所查内容核实、签字、盖章,其资料作为行政复议和诉讼的依据,对纳税人具有较强的约束力。两者的共同点:一是都有纠错功能。都可运用一定的方法,通过某种方式纠正纳税人的一些违法、违规行为。但纳税评估是税务稽查的第一道“关口”,为稽查案件提供案源,稽查又为纳税评估提供后盾和保障。当然,纳税评估不能代替税务稽查。二是都有审查功能。两者的工作内容和工作方法都具有运用一定专业方法对纳税人的纳税情况进行审查的特点。纳税评估是从“面上”入手对一定时期内纳税人的财务资料和申报资料进行审查,覆盖面较大,但深度不够;税务稽查从“点上”着手,对税收违法案件进行查处,覆盖面小,但力度相对较大。三是都有补税的职能。通过纳税评估和税务稽查发现少缴和未缴税款,在履行必要程序后,都可将税款补缴入库。二、当前纳税评估和税务稽查互动方面存在的问题总局提出“要建立税收分析、纳税评估、税源控管和税务稽查四位一体的良性互动机制”其核心是建立四者之间的信息共享和双向反馈机制,其中“税收分析、纳税评估、税源监控”涵盖在“管”中

4、,与税务稽查一起,组成为税款征收保驾护航的左膀右臂。长期以来,评估和稽查的协调与发展一直在探索中前行。目前评估和稽查这两个本应紧密联系的部门之间存在分工协作不衔接、信息反馈与共享不通畅、执法考核不一致等现象,制约着税收征管工作的有效开展。(一)评查联动的工作理念不强,在职责认识上存在误区。一是重视程度不够。税务管理这条工作链是由各个部门紧密配合组成的,但目前部门间相互推诿的现象依然存在。基层税务机关税收分析、纳税评估、税务稽查人员各自为政,缺少主抓牵头的互动机制调控,不能从组织上确保政令畅通,形成管理合力。二是职能部门缺乏大局意识。有的单位本位观念导致每进行一项工作都是从己出发,将管、评、查工作相分离。管理岗存在管理粗放、责任淡化,没能充分认识税收分析、纳税评估对稽查部门打击偷逃骗抗税的实效性与重要性;同时部分稽查人员未认识到稽查对征管工作具有指导性和实操性,管理和稽查人员相互推诿,工作中存在扯皮现象。三是工作职责认识片面。有的税收管理员仅将工作重点放于日常申报、发票管理等薄弱环节,被动接受纳税评估,流于形式,疏于管理。稽查工作中忽视稽查监督教育职能的发挥,注重案件的数量和查补的税额,

《关于构建纳税评估与税务稽查互动机制的思考》由会员cn****1分享,可在线阅读,更多相关《关于构建纳税评估与税务稽查互动机制的思考》请在金锄头文库上搜索。

在区农村人居环境整治工作推进会上的讲话

2022军队文职人员招聘-军队文职审计学考试全真模拟卷39(附答案带详解)

高考政治大一轮复习 文化生活 1.2 文化对人的影响课时精练

2023年工程部总工程师岗位职责3篇

《山雨》教学设计1

移植推广外汇会计网络系统项目可行性研究报告

《物权法》第116条的适用范围探讨孳息

滕王阁序导学案第一课时带答案

会计个人专业技术工作总结通用

皮带通廊钢结构制作安装施工方案

“对学生使用手机的有效管理”课题开题报告

硫普罗宁原料药和硫普罗项目资金申请报告写作模板+定制代写

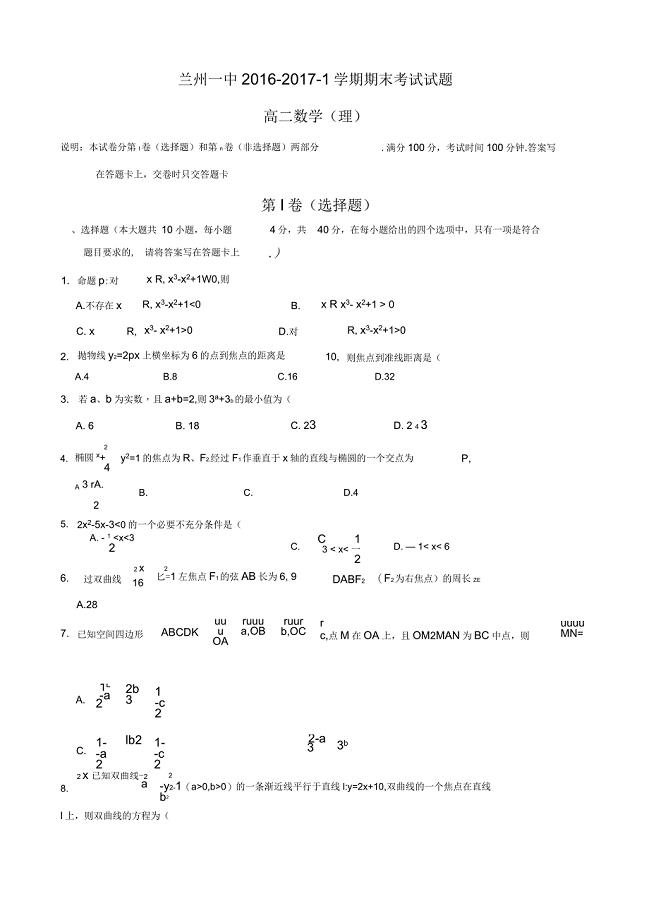

甘肃省兰州2019-2020学年高二上学期期末考试数学(理)试题含答案

玻璃体及视网膜脱离手术所致青光眼

2023年幼儿园春季卫生保健工作计划范文(四篇)

浅谈在中学美术教学中如何提高学生自主学习能力

辽宁医学院附属第三医院综合楼消防工程

2016第一学期一班中队计划

兰州关于成立数字通讯线缆公司可行性报告

流动人口管理制度范本(10篇).doc

《运动控制系统》

《运动控制系统》

2023-02-10 18页

广告脚本+镜头脚本

广告脚本+镜头脚本

2023-05-26 2页

HDPE土工膜污水处理工程中的施工方案

HDPE土工膜污水处理工程中的施工方案

2023-03-08 8页

钢支撑施工方案

钢支撑施工方案

2023-01-11 18页

屋面防水细部做法

屋面防水细部做法

2023-09-02 6页

愚人岛旅游概念规划详细说明hlzd

愚人岛旅游概念规划详细说明hlzd

2023-01-05 22页

脚手架工程施工方法

脚手架工程施工方法

2022-09-28 3页

MG-250320型筒式钢球磨煤机施工工法文档下载-MGqba

MG-250320型筒式钢球磨煤机施工工法文档下载-MGqba

2023-05-12 8页

实验室质量控制管理制度

实验室质量控制管理制度

2022-07-24 3页

更改用户登录和注销方式图解

更改用户登录和注销方式图解

2023-07-20 11页