固定资产一次性扣除操作指引2

7页1、财税201854号一般性解读和操作指引(二)续财税201854号一般性解读和操作指引(一)一、税务实务这一部分主要将税务申报的相关实务,国税总局也为了配套近期出台的一系列优惠政策,发布了2018年26号公告,对所得税预缴申报表进行了修改,其中涉及固定资产加速折旧和一次性扣除相关内容还是比较多的,读起来也比较绕,下面我就对着该公告里面涉及该优惠政策的内容逐一说说我的理解。后面填报说明主要针对财税2018年54号一次性扣除的政策进行解释,对于其他方式的加速折旧可能出现的一些复杂情况就不展开解释,而且对于使用其他加速折旧方式,对相关政策理解可能存在按照文件无法明确可能存在分歧之处,后文就展开解释了.A200000 中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)税款所属期间: 年 月 日 至 年 月 日纳税人识别号(统一社会信用代码):纳税人名称:金额单位:人民币元(列至角分)预缴方式 按照实际利润额预缴 按照上一纳税年度应纳税所得额平均额预缴 按照税务机关确定的其他方法预缴企业类型 一般企业 跨地区经营汇总纳税企业总机构 跨地区经营汇总纳税企业分支机构预缴税款计算行次项 目本年累计

2、金额1营业收入2营业成本3利润总额4加:特定业务计算的应纳税所得额5减:不征税收入6减:免税收入、减计收入、所得减免等优惠金额(填写A201010)7减:固定资产加速折旧(扣除)调减额(填写A201020)对应A201202表中第5行第5列的数据8减:弥补以前年度亏损9实际利润额(3+4-5-678) 按照上一纳税年度应纳税所得额平均额确定的应纳税所得额10税率(25%)11应纳所得税额(910)12减:减免所得税额(填写A201030)13减:实际已缴纳所得税额14减:特定业务预缴(征)所得税额15本期应补(退)所得税额(111213-14) 税务机关确定的本期应纳所得税额汇总纳税企业总分机构税款计算16总机构填报总机构本期分摊应补(退)所得税额(17+18+19)17其中:总机构分摊应补(退)所得税额(15总机构分摊比例_%)18财政集中分配应补(退)所得税额(15财政集中分配比例_%)19总机构具有主体生产经营职能的部门分摊所得税额(15全部分支机构分摊比例_总机构具有主体生产经营职能部门分摊比例_)20分支机构填报分支机构本期分摊比例21分支机构本期分摊应补(退)所得税额附报信

3、息小型微利企业 是 否 科技型中小企业 是 否 高新技术企业 是 否 技术入股递延纳税事项 是 否 期末从业人数 谨声明:此纳税申报表是根据中华人民共和国企业所得税法中华人民共和国企业所得税法实施条例以及有关税收政策和国家统一会计制度的规定填报的,是真实的、可靠的、完整的。 法定代表人(签章): 年 月 日纳税人公章:会计主管:填表日期: 年 月 日代理申报中介机构公章:经办人:经办人执业证件号码:代理申报日期: 年 月 日主管税务机关受理专用章:受理人:受理日期: 年 月 日国家税务总局监制A200000中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)填 报 说 明7。第7行“固定资产加速折旧(扣除)调减额”:填报固定资产税收上享受加速折旧优惠计算的折旧额大于同期会计折旧额期间,发生纳税调减的本年累计金额。本行根据固定资产加速折旧(扣除)明细表(A201020)填报.这句的理解主要看附表填报说明,这里就不展开说了- 2 -A201020固定资产加速折旧(扣除)优惠明细表行次项 目资产原值本年累计折旧(扣除)金额 账载折旧金额按照税收一般规定计算的折旧金额享受加速折旧优惠计算的

4、折旧金额纳税调减金额享受加速折旧优惠金额123456(4-3)1一、固定资产加速折旧(不含一次性扣除,2+3)2(一)重要行业固定资产加速折旧3(二)其他行业研发设备加速折旧4二、固定资产一次性扣除5合计(1+4)A201020固定资产加速折旧(扣除)优惠明细表填报说明一、适用范围及总体说明(一)适用范围本表为中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)(A200000)附表,适用于按照财政部 国家税务总局关于完善固定资产加速折旧税收政策有关问题的通知(财税201475号)、财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知(财税2015106号)、财政部 税务总局关于设备 器具扣除有关企业所得税政策的通知(财税201854号)等相关文件规定,享受固定资产加速折旧和一次性扣除优惠政策的纳税人填报。该部分政策属于预缴享受的政策,所以在填报预缴表的时候要考虑按照目前税收规定,国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知(国税发200981号)、财政部 国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知(财税201227号

《固定资产一次性扣除操作指引2》由会员工****分享,可在线阅读,更多相关《固定资产一次性扣除操作指引2》请在金锄头文库上搜索。

酒店工会工作个人心得体会范文三篇

精品高中语文人教版选修中国文化经典研读教学案:第十单元 经典原文10 人间词话十则 含答案

电磁吸盘项目创业计划书写作模板

XXXX年最新最新离婚协议书(简洁版)(律师推荐)(可编辑).doc

2022年自然灾害紧急疏散演练方案

纳米材料在废水处理中地应用

一年级新生课堂纪律问题

二年级语文上册 悯农(二)教案1 人教版

风会记得一朵花的香现代文阅读答案

广西柳州市第十四中学七年级英语上册《Module 7》测试题(无答案) 外研版

规章制度应急预案煤矿生产安全事故应急救援预案

读《伟大的悲剧》_伟大的悲剧读后感900字

2023年公司个人总结

2023保险公司年终总结(1篇).doc

转向信号灯地闪光器

北师大版小学数学四年级上册综合复习题(分单元整理)

化工企业重大风险清单及控制措施方案

6.1数据的收集教案

自然科学基金项目的指南代码范本

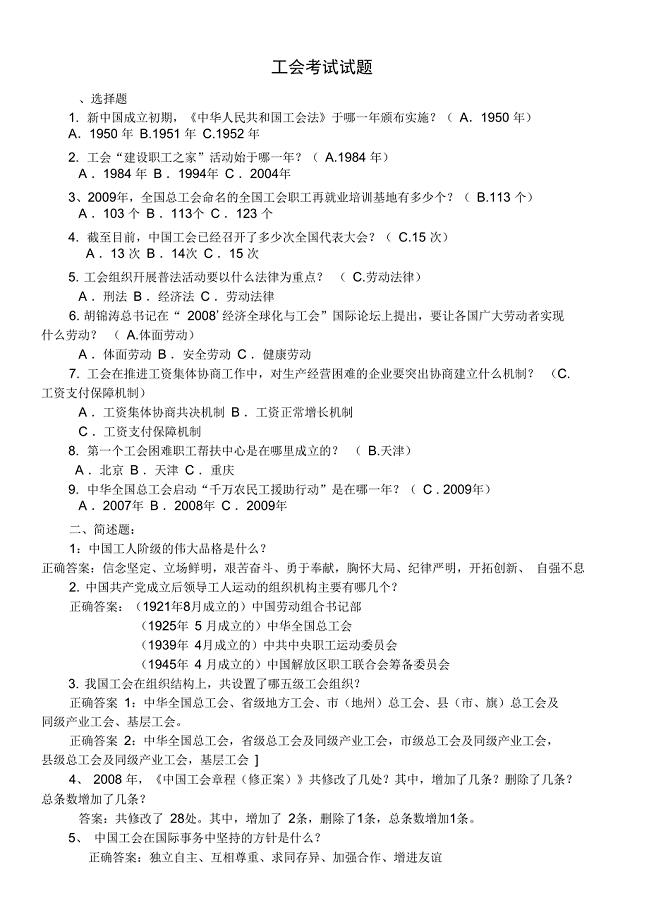

工会考试知识考试试题

银镜反应最佳反应条件探究

银镜反应最佳反应条件探究

2022-08-19 4页

和谐家庭评选材料

和谐家庭评选材料

2023-01-16 15页

机械系统仿真报告

机械系统仿真报告

2023-04-19 37页

存货质押贷款业务管理办法

存货质押贷款业务管理办法

2023-09-17 40页

2022年有关培训班主任工作总结集合九篇

2022年有关培训班主任工作总结集合九篇

2023-07-11 31页

四肢长度及周径测量

四肢长度及周径测量

2023-11-27 3页

课程开发工具

课程开发工具

2022-10-16 33页

放射医学技术技士考试模拟试题

放射医学技术技士考试模拟试题

2023-05-16 14页

民法简答 案例

民法简答 案例

2022-07-17 9页

基站弱覆盖问题评估

基站弱覆盖问题评估

2024-01-29 12页