汽车行业深度报告_软件定义汽车,ADAS正加速

26页1、证券研究报告 行业研究 汽车 汽车行业深度报告 1 26 东吴证券研究所东吴证券研究所 请务必阅读正文之后的免责声明部分请务必阅读正文之后的免责声明部分 软件定义汽车 软件定义汽车 ADAS 正加速正加速 增持 维持 投资要点投资要点 自动驾驶如何演进自动驾驶如何演进 技术进步推动自动驾驶功能由低级向高级不断升 级带来单车价值上升 2015 年以前辅助驾驶功能主要为 L1 L0 级 代表 功能为 LKA AEB 等 汽车 E E 架构为分布式 单车价值约 7 千元 2016 年进入 L2 级时代 代表功能为 ACC with LKA APA 部分 ECU 开始集成式发展 但仍未有域的划分 单车价值在 1 5 万元以内 到 2020 年将正式进入 L3 级时代 代表功能为 TJP RPK 等 分布式逐渐演变 为域集中式架构 单车价值约 2 5 万元 到 2023 年将逐步进入 L4 级时 代 代表功能为 City Pilot 等 单车价值超过 4 万元 自动驾驶自动驾驶市场规模有多大 市场规模有多大 基于提高效率 安全诉求消费者愿意买单推 动下游主机厂积极提升 ADAS 渗透率 在采集

2、118 个明星样本车型的 主要 ADAS 功能 2017 2020 年渗透率基础上 基于市场容量 ADAS 功 能渗透率 单车价值三步骤预测 我们测算出 2020 年国内自动驾驶市场 规模 844 亿元 同比 19 3 2025 年 2250 亿元 复合增速 21 3 未 来主要增量市场为决策层计算平台 新型传感器 软件算法 若不考虑 L3 L4 级自动驾驶新增功能 19 25 年贡献市场增量前三位的 ADAS 功 能 2025 年市场规模 CAGR 分别为 自动泊车入位 384 亿元 28 7 自适应巡航 312 亿元 20 9 360 度全景影像 157 亿元 10 8 自动驾驶的核心卡位究竟在哪 自动驾驶的核心卡位究竟在哪 汽车汽车 E E 架构升级是自动驾驶发展的架构升级是自动驾驶发展的 核心 主要体现在 核心 主要体现在 1 硬件架 硬件架构升级构升级 由分布式向域集中式控制器 中 央计算平台发展 好处在于 算力利用率更高 减少算力设计总需求 统一交互 实现整车功能协同 缩短线束 减轻质量 2 软件架构升 软件架构升 级级 软硬件解耦 实现软件定义汽车 好处在于 可实现软件

3、固件在线 升级 软件架构的软实时 操作系统可移植 采集数据信息可重复利用 有效减少硬件需求量 3 通信架构升级 通信架构升级 LIN CAN 总线向以太网方向 发展 好处在于 满足高速传输需求 此外 E E 架构的全新开发可实 现 ECU 底层标准 协议定义 使主机厂把控核心技术 另一方面实现降 低开发 硬件及安装成本 而特斯拉在此次 E E 架构升级中占据先机 自动驾驶竞争格局如何重塑 自动驾驶竞争格局如何重塑 现有自动驾驶产业链分三大环节 上游 Tier2 传感器 芯片 软件等 中游 Tier1 单个的 ADAS 功能 下游 Tier0 5 解决方案集成商 相比传统驾驶 自动驾驶增加了 Tier0 5 角 色 软件取代硬件成为核心壁垒 导致单车价值快速上升和竞争格局的 重塑 价值量边际变化排序 Tier0 5 Tier2 Tier1 主机厂 传统强 Tier 1 硬科技 互联网等众多核心参与者纷纷加大研发投入 进入自动驾驶 Tier 0 5 争夺战 Tier 0 5 级集成商之争 实为 E E 架构定义方之争 短 期内 E E 架构尚不成熟 主机厂 强 Tier 1 供应商优势较为

4、明显 长期 来看硬科技 主机厂或为最终竞争者 谁能受益谁能受益自动驾驶自动驾驶行业红利 行业红利 2025 年超 2 千亿规模自动驾驶行业红利 受益者 1 传统产业链中依靠产品升级或新业务拓展带来单车价值量 提升 受益标的 德赛西威 德赛西威 星宇股份星宇股份 四维图新四维图新 伯特利伯特利 均胜电子均胜电子 科科 博达 博达 2 硬科技 互联网巨头借助芯片 软件算法 通信等优势切入自动 驾驶领域 受益标的 华为 华为 百度百度 阿里阿里 腾讯 腾讯 3 主机厂通过自动驾 驶升级提高产品客户体验度 从而获得更高市占率 风险提示 风险提示 全球疫情控制进展低于预期 乘用车行业需求复苏低于预期 行业走势行业走势 相关研究相关研究 1 汽车行业周报 汽车行业周报 5 月第一周月第一周 批发同比批发同比 9 配置时机已 配置时机已 至 至 2020 05 17 2 汽车行业月报 产销实现 汽车行业月报 产销实现 转正指日可待 转正指日可待 2020 05 15 3 汽车行业点评报告 汽车行业点评报告 4 月产月产 销数据超预期 销数据超预期 Q2 配置时机已配置时机已 至 至 2020 05

5、11 2020 年年 05 月月 17 日日 证券分析师证券分析师 黄细里黄细里 执业证号 S0600520010001 021 60199793 huangxl 11 6 0 6 11 17 2019 052019 092020 01 汽车沪深300 2 26 东吴证券研究所东吴证券研究所 请务必阅读正文之后的免责声明部分请务必阅读正文之后的免责声明部分 行业深度报告 内容目录内容目录 1 自动驾驶升级路径自动驾驶升级路径 4 2 自动驾驶的市场规模有多大 自动驾驶的市场规模有多大 5 2 1 2020 年全球自动驾驶市场约千亿美元 5 2 2 2020 年国内自动驾驶市场达 844 亿元 5 3 自动驾驶产业各环节发展如何 自动驾驶产业各环节发展如何 8 3 1 多传感器融合是主要发展趋势 10 3 2 决策层是自动驾驶技术的大脑 11 3 3 执行机构是实现行车安全的核心所在 12 4 自动驾驶核心卡位究竟在哪 竞争格局如何演绎 自动驾驶核心卡位究竟在哪 竞争格局如何演绎 14 4 1 汽车电子电气架构是未来自动驾驶产业链的核心 14 4 1 1 电子电气架构升级的关键变化 14

《汽车行业深度报告_软件定义汽车,ADAS正加速》由会员木92****502分享,可在线阅读,更多相关《汽车行业深度报告_软件定义汽车,ADAS正加速》请在金锄头文库上搜索。

特别重大自然灾害损失综合评估导则(报批稿)

安徽省自然资源标准化工作三年行动计划(2024-2026年)

关于深入推进矿山智能化建设促进矿山安全发展的指导意见

知识产权尽职调查材料清单、流程、常用网站

县城居住社区基础保障型服务、品质提升型服务要素配置

陕西省矿产资源节约和综合利用先进适用技术目录(2024版)

关于本市电动自行车停放场所和充电设施规划资源实施意见

光伏系统施工质量验收表格、光伏建筑一体化系统巡检周期表

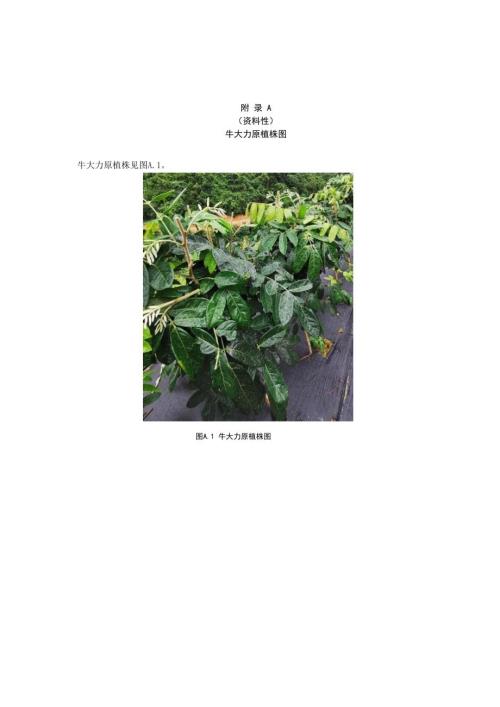

牛大力主要病虫害及防治方法

化妆品检查管理办法

职业卫生技术服务机构专业技术人员要求、主要仪器设备要求、第一类业务范围检测项目表

职业卫生技术服务机构资质申请表、承诺书、材料要求、资质证书样式、变更延续申请表

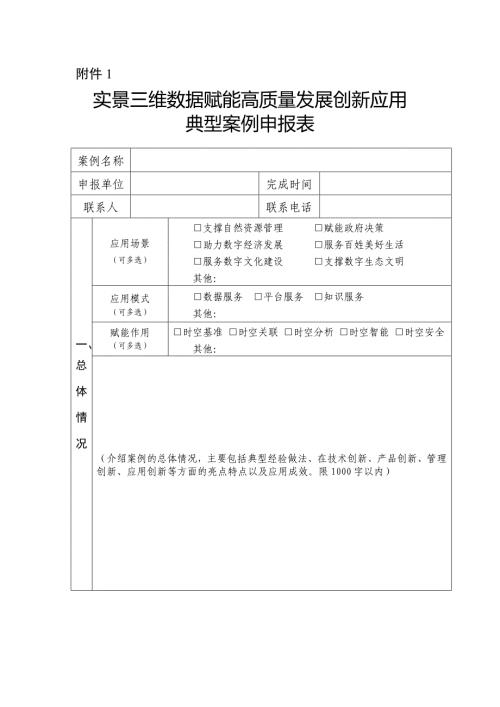

实景三维数据赋能高质量发展创新应用典型案例申报表

茶园杂草危害评价方法、广东茶园杂草种类

城市供水原水水质标准(修订征)

既有民用建筑检查标准(征)

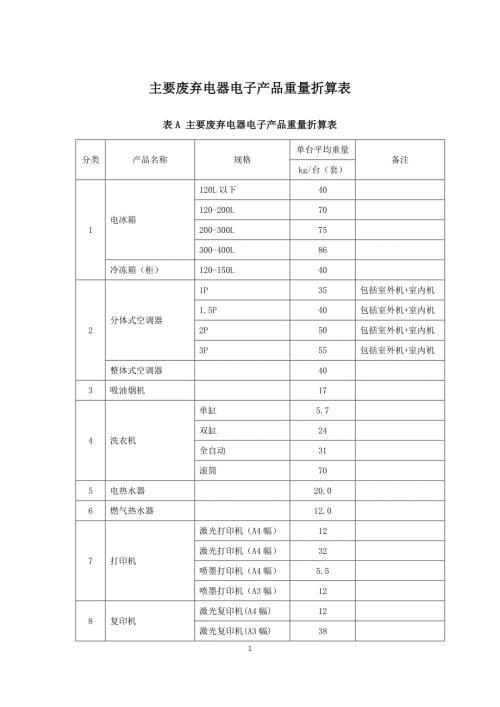

主要废弃电器电子产品重量折算表

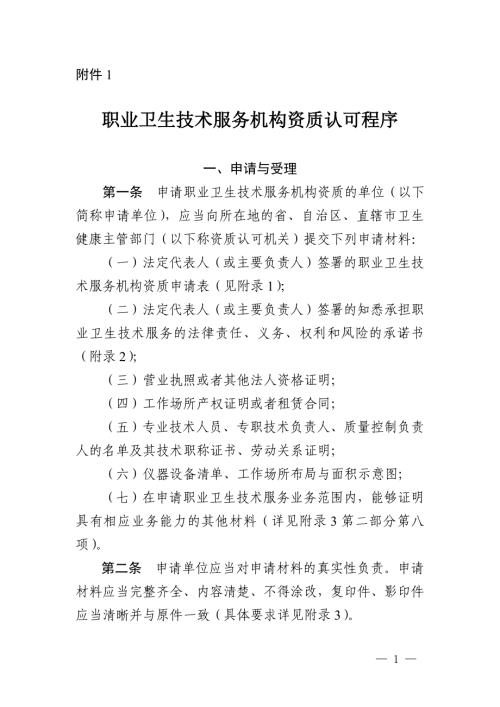

职业卫生技术服务机构资质认可程序

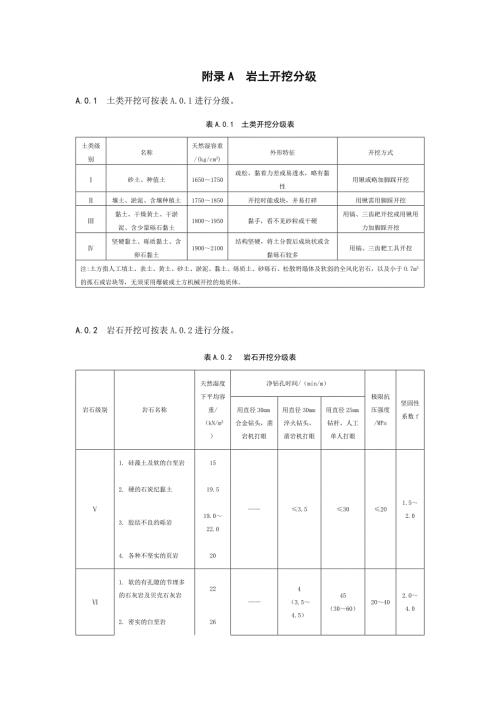

岩土开挖分级、掏槽眼布置技术参数、探硐施工条件适宜性评价、坑探地质编录图式、质量验收表

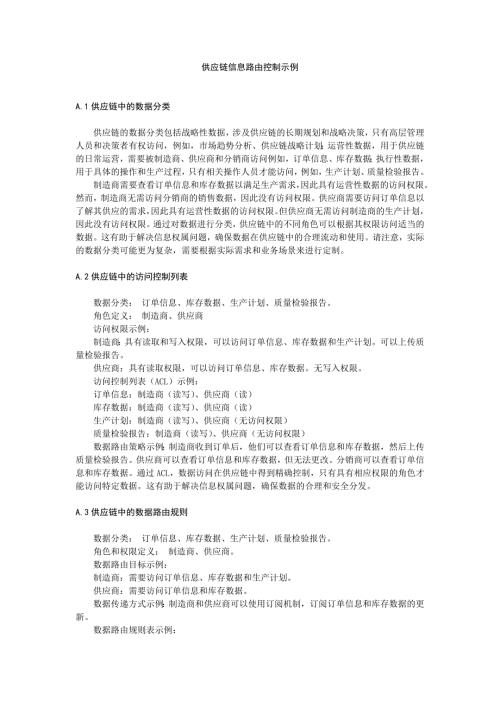

供应链信息路由控制示例

IDC+人工智能与大数据市场趋势

IDC+人工智能与大数据市场趋势

2023-02-10 18页

现代都市人生活方式与健康研究报告(2022)-18正式版

现代都市人生活方式与健康研究报告(2022)-18正式版

2022-12-27 19页

影响未来信息通信发展的十大跨界创新方向(演讲PPT)-18正式版

影响未来信息通信发展的十大跨界创新方向(演讲PPT)-18正式版

2022-12-27 17页

《哔哩哔哩“好吃”指南——食品饮料行业通案》-53正式版

《哔哩哔哩“好吃”指南——食品饮料行业通案》-53正式版

2022-12-20 55页

5G频道技术白皮书-64正式版

5G频道技术白皮书-64正式版

2022-12-20 65页

2022数据库厂商全景报告-爱分析-63正式版

2022数据库厂商全景报告-爱分析-63正式版

2022-12-20 61页

2023年计算机行业推演:数字经济+-华安证券-2022.12.11-70正式版

2023年计算机行业推演:数字经济+-华安证券-2022.12.11-70正式版

2022-12-20 71页

2023年美国数字报告(英)-52正式版

2023年美国数字报告(英)-52正式版

2022-12-20 51页

【奥维报告】2022年11月家电市场总结(线下篇)-92正式版

【奥维报告】2022年11月家电市场总结(线下篇)-92正式版

2022-12-20 127页

【奥维报告】2022年11月家电市场总结(线上篇)-92正式版

【奥维报告】2022年11月家电市场总结(线上篇)-92正式版

2022-12-20 126页