江铃汽车--03获利能力分析

11页1、江铃汽车- 获利能力分析一、江铃汽车的背景(一)公司背景江铃汽车股份有限公司由1968年成立的江西汽车制造厂发展而来,从一家濒临倒闭的地方小厂起步,引进了福特等世界五百强作为战略投资者,迅速发展壮大,吸收世界最前沿的产品技术、制造工艺、管理理念,有效的股权制衡机制、高效透明的运作和高水准的经营管理,使公司形成了规范的管理运作体制,以科学的制度保证了公司治理和科学决策的有效性。江铃建立了研发、物流、销售服务和金融支持等符合国际规范的体制和运行机制,成为中国本地企业与外资合作成功的典范。江铃以开放的理念和富于进取性的发展战略从市场中脱颖而出,成为中国商用车领域最大的企业之一,国内汽车行业发展最快的企业和经济效益最好的企业之一,连续五年位列中国上市公司百强。(二)行业性质公司所属的行业性质为汽车生产企业。(三)经营范围生产及销售汽车、专用(改装)车、发动机、地盘等汽车总成及其他零部件,并提供相关售后服务;作为福特汽车(中国)有限公司的福特(FORD)E系列进口汽车品牌经销商,从事上述品牌汽车的销售(不含批发);二手车经销;提供与汽车生产和销售有关的企业管理、咨询服务。(四)主要产品或提供的劳

2、务本公司主要产品包括JMC系列轻型卡车和皮卡以及福特平拍全顺系列商用车,本公司亦生产发动机、铸件和其他零部件。一、获利能力指标江铃汽车2008-2010年度营运能力指标表表11获利能力指标2008年2009年2010年销售毛利率22.62%26.13%25.82%营业利润率9.38%12.39%13.60%销售净利率9.13%10.12%10.86%总资产收益率16.05%18.24%21.87%总资产净利率12.98%14.81%17.53%净资产收益率20.20%23.22%30.59%基本每股收益0.91001.22001.9800二、获利能力主要竞争者及同业比较1、2008年度获利能力比较。江铃汽车及同业2008年度获利能力指标比较表表21获利能力指标江铃汽车排名行业均值行业最高行业最低销售毛利率22.62%312.73%25.03%1.63%营业利润率9.38%44.33%25.04%-3.96%销售净利率9.13%22.70%10.30%-0.67%总资产收益率16.05%15.39%16.05%0.56%总资产净利率12.98%13.49%12.98%-0.37%净资产收

3、益率20.20%27.72%23.45%-0.82%基本每股收益0.910030.33041.1300-0.0200:同业比较数据为选取同行业20家样本企业汇总排列而成(下同)。2、2009年度获利能力比较。江铃汽车及同业2009年度获利能力指标比较表表22获利能力指标江铃汽车排名行业均值行业最高行业最低销售毛利率26.13%213.78%27.27%2.41%营业利润率12.39%24.99%41.15%-19.44%销售净利率10.12%23.15%21.19%-18.395总资产收益率18.24%16.69%18.24%-12.51%总资产净利率14.81%24.76%17.06%-11.77%净资产收益率23.22%410.25%29.28%-37.05%基本每股收益1.220020.53551.6800-0.44003、2010年度获利能力比较。江铃汽车及同业2010年度获利能力指标比较表表23获利能力指标江铃汽车排名行业均值行业最高行业最低销售毛利率25.82%214.91%32.46%5.49%营业利润率13.60%28.12%55.83%0.46%销售净利率10.86%

4、25.90%33.72%0.99%总资产收益率21.87%211.31%42.46%1.36%总资产净利率17.53%38.60%34.78%0.86%净资产收益率30.59%318.47%39.16%3.04%基本每股收益1.980020.98692.70000.0300三、获利能力指标分析1、销售毛利率分析表3-1项目2008年度2009年度2010年度江铃股份22.62%26.13%25.82%排名322行业均值12.73%13.78%14.91%行业最高25.03%27.27%32.46%行业最低1.63%2.41%5.49%图3-1销售毛利率是毛利占销售净值的百分比,通常称为毛利率。其中毛利是销售净收入与产品成本的差。销售毛利率=(销售净收入产品成本)/销售净收入100%销售毛利率,表示每一元销售收入扣除销售成本后,有多少钱可以用于各项期间费用和形成盈利。销售毛利率是企业销售净利率的最初基础,没有足够大的毛利率便不能盈利。影响毛利变动的因素主要是外部因素和内部因素。外部因素主要是市场供求变动面导致的销售数量和销售价格的升降及购买价格的升降;内部因素主要是开拓市场的意识和能力、

《江铃汽车--03获利能力分析》由会员jiups****uk12分享,可在线阅读,更多相关《江铃汽车--03获利能力分析》请在金锄头文库上搜索。

建立安全生产长效机制-共创和谐平安输气管道

土石方爆破工程设计方案

康师傅百货商场制度汇编之退换货管理办法

庙头中学2012年中考百日誓师大会学生代表发言稿

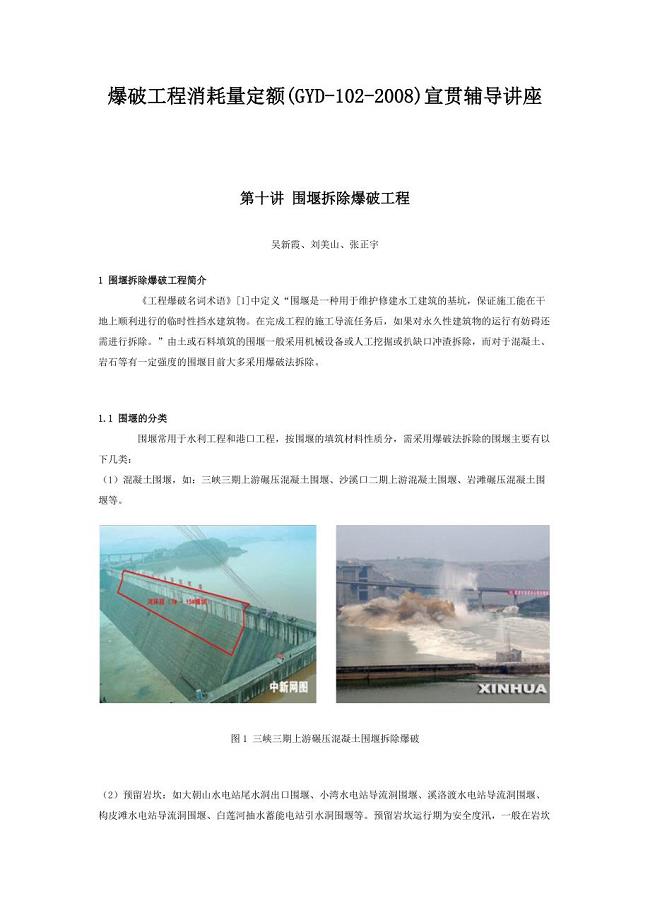

围堰拆除爆破工程

华能洱源马鞍山风电场工程土石方爆破管理制度

国资委:全面开展管理提升活动-为培育世界一流企业奠定坚实基础

《专业技术人员职业发展与规划》电子书

应收票据审计方案

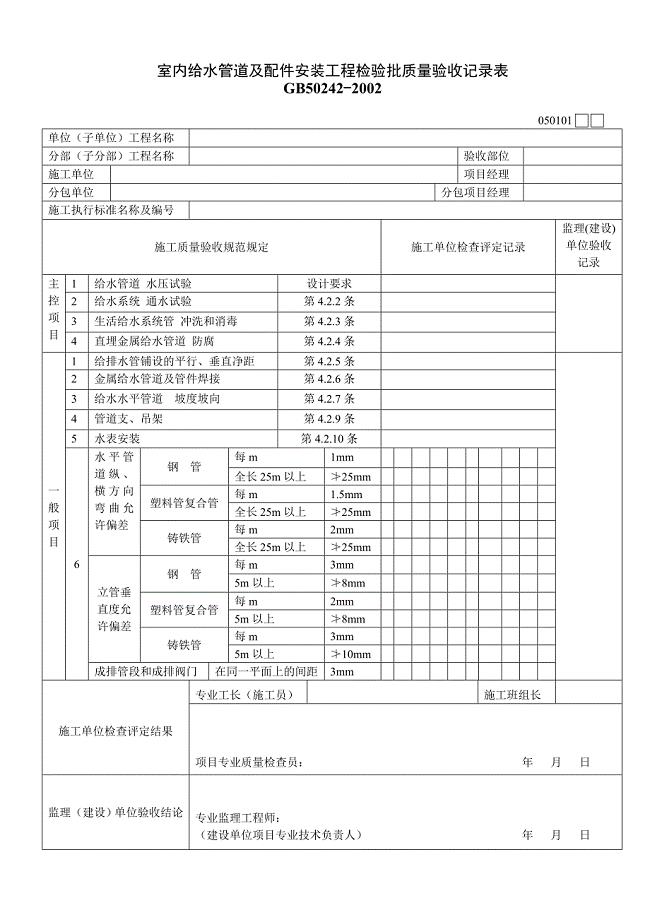

建筑给水排水与采暖工程质量验收用表

广播电视管理条例行政处罚裁量标准

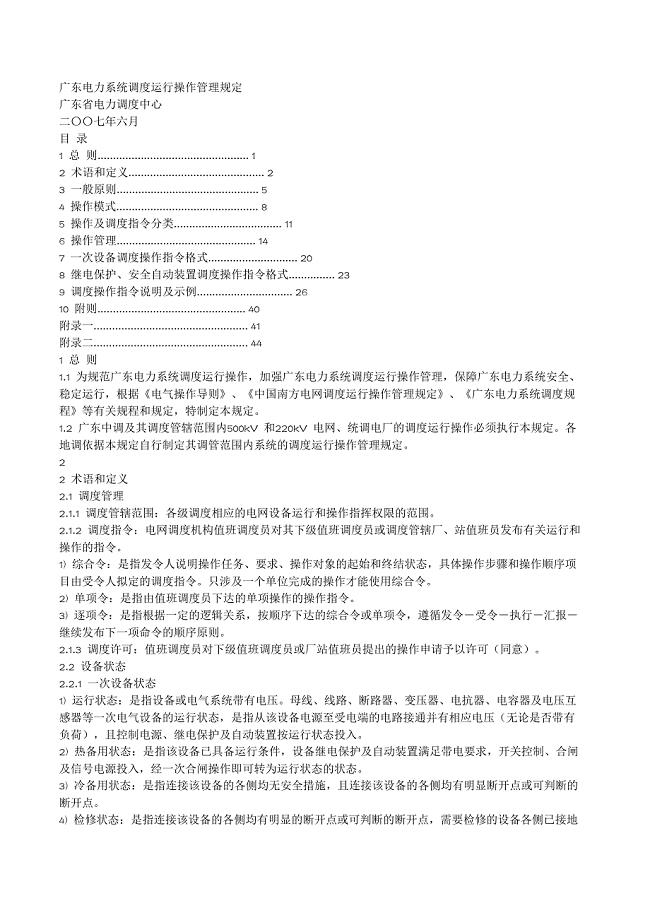

广东电力系统调度运行操作管理规定

建筑给排水工程名词解释

幼儿园小班安全健康活动教案:宝宝误食后的急救

建业集团房屋建筑工程交房标准内容技术交底

建筑心理学论文(1)

康师傅百货商场制度汇编之工服管理程序009

建筑工程专业一级建造师继续教育培训结业报告20

廉洁风险防控回头看工作汇报材料

平台工作人员服务规范

2024年安徽省芜湖市中考二模语文试卷【含答案】

2024年安徽省芜湖市中考二模语文试卷【含答案】

2024-04-24 10页

2024届河北省邯郸市中考一模语文试题【含答案】

2024届河北省邯郸市中考一模语文试题【含答案】

2024-04-24 10页

2024年(6月份)中考数学押题试卷【含答案】

2024年(6月份)中考数学押题试卷【含答案】

2024-04-24 25页

2024年江苏省扬州市宝应县中考一模语文试题【含答案】

2024年江苏省扬州市宝应县中考一模语文试题【含答案】

2024-04-24 10页

辽宁省本溪市2022-2023学年高中下学期学业水平考试美术试题【含答案】

辽宁省本溪市2022-2023学年高中下学期学业水平考试美术试题【含答案】

2024-04-23 4页

第六单元 正比例和反比例 (单元测试卷)苏教版数学六年级下册【含答案】

第六单元 正比例和反比例 (单元测试卷)苏教版数学六年级下册【含答案】

2024-04-23 10页

江苏省无锡市2024年七年级下学期期中数学调研试卷【含答案】

江苏省无锡市2024年七年级下学期期中数学调研试卷【含答案】

2024-04-23 19页

江苏省江阴市华士片2022-2023学年七年级下学期期中语文试题【含答案】

江苏省江阴市华士片2022-2023学年七年级下学期期中语文试题【含答案】

2024-04-23 10页

江苏省泰州兴化市2023-2024学年高一下学期期中考试语文试题【含答案】

江苏省泰州兴化市2023-2024学年高一下学期期中考试语文试题【含答案】

2024-04-23 16页

小学六年级体育与健康测试题【含答案】

小学六年级体育与健康测试题【含答案】

2024-04-23 5页