财务报表分析川投能源

4页1、 川投能源财务分析报表目录公司简介2三大报表分析2资产负债表2利润表2现金流量表3四大能力分析3偿债能力分析3营运能力分析3发展能力分析3盈利能力分析3综合分析4杜邦分析4沃尔评分法42012川投能源财务报表分析公司简介 四川川投能源股份有限公司于1993年在上交所上市,股票简称:川投能源,证券代码:600674,四川川投能源股份有限公司前身是四川峨眉铁合金(集团)股份有限公司(四川峨铁),主营电力开发、电力生产经营;开发和经营以多晶硅为主的新能源项目;投资经营铁路、交通系统自动化及智能控制产品和光纤、光缆等高新技术产业的上市公司。公司总股本6.39亿股,其中流通股3.36亿股, 控股股东川投集团持有国有法人股3.01亿股,持股比例为47.24%。三大报表分析 资产负债表资产负债表20122011增加额增加比率流动资产88,67983,04856310.067804货币资金占流动资产比52%50%2%非流动资产1,481,5751,266,3812151940.169928流动负债142,342104,175381670.366374非流动负债545,000594,542-49542-

2、0.08333负债总额687,342698,717-11375-0.01628分析:非流动资产增加较多,非流动负债减少较多,企业长期发展能力好;但是流动负债(可能非流动负债转化)增长超过流动资产,影响企业偿债能力利润表利润表20122011增加额增加比率营业成本112,754102,103106510.104316主营业务成本/营业成本0.5280790.607847-0.0798营业利润/利润总额0.9624550.9561820.0063营业成本/营业收入0.9915750.8870580.104518营业利润/营业收入0.4107480.3560380.054711净利润/营业收入0.4102470.3545520.055695营业利润中投资收益所占比98%68%30%每股收益0.210.380.17分析:营业总收入减少,营业成本率达到99%,增加10.45%,这个很不科学,营业利润几乎全部由投资收益获得,风险大;但是主营业务成本占营业成本比例下降7.98%,这个值得表扬;不过营业利润和净利润比例有大约5.5%的上涨,是投资收益引起的,这个不错;每股收益下降巨大,影响2013筹资

《财务报表分析川投能源》由会员夏**分享,可在线阅读,更多相关《财务报表分析川投能源》请在金锄头文库上搜索。

房地产开发项目全过程造价控制策划书

2023学校财务的个人工作计划样本(2篇).doc

必备中学生自我鉴定四篇

整体布局:语文教学的必要观点

有梦有未来——读《筑梦路上》有感.doc

工作总结安全生产工作总结及安全生产工作计划

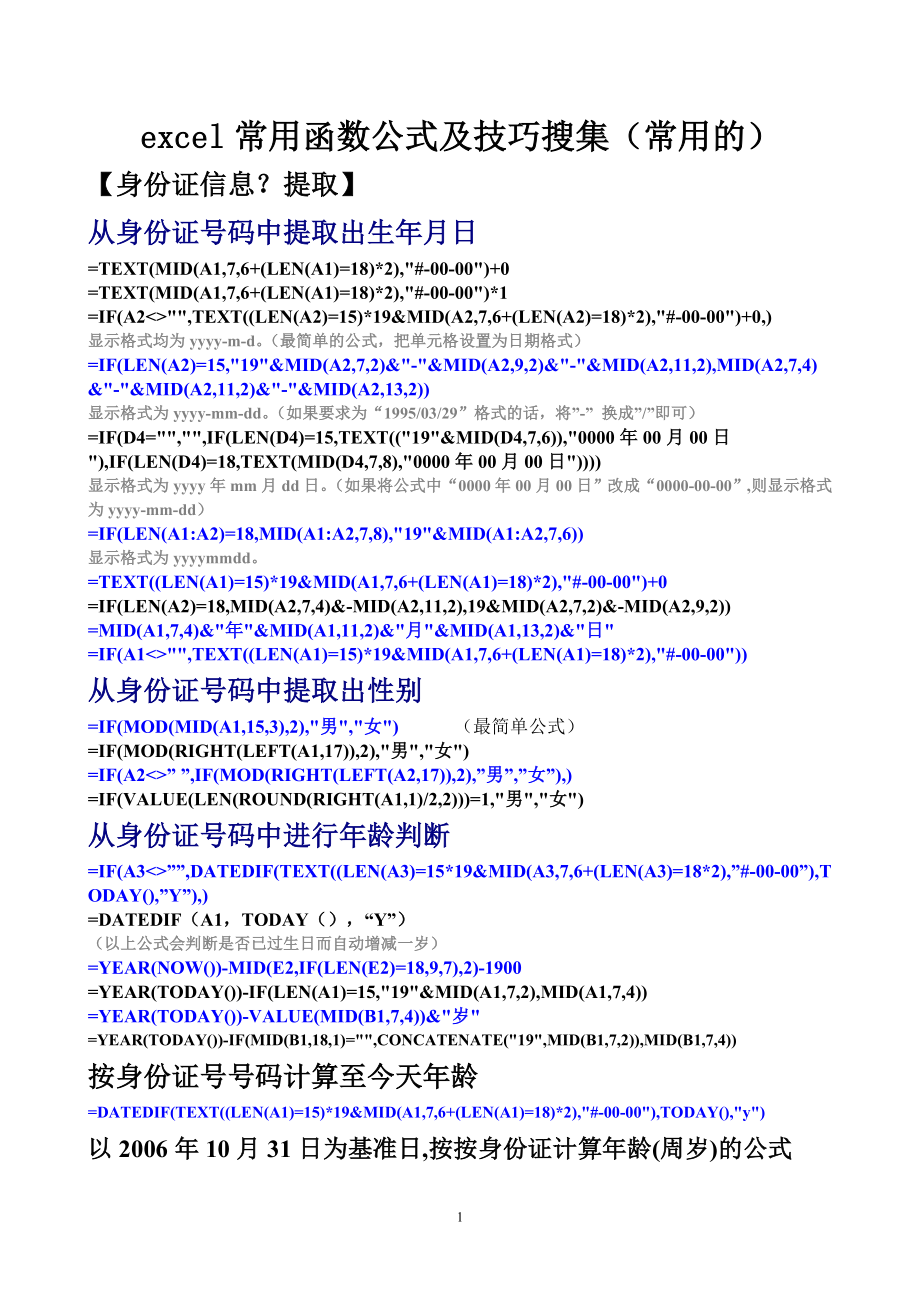

EXCEL函数公式大全

2021年大班结构游戏农场里教案反思

竞选组长演讲稿范文

龙街房屋租赁合同

新编浙江省温州市十校联合体高三10月阶段性测试数学文试题含答案

土壤氮的矿化作用和固持作用

山东省淄博市淄川中学高一语文下学期期中试题052802129

幼儿园小班语言古诗教案《清明》

锦成网职业发展与规划导论答案

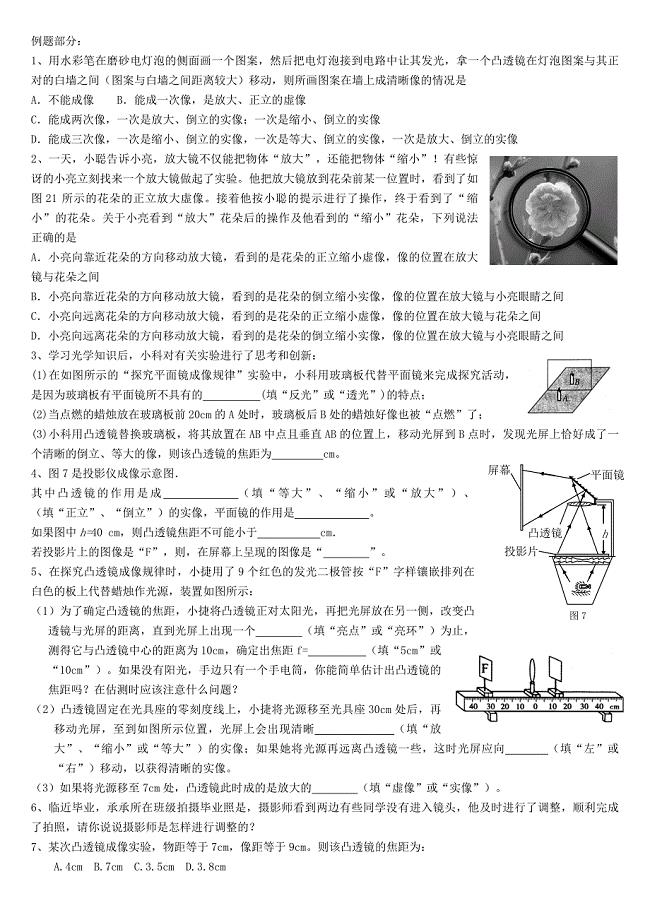

1、凸透镜成像

坚持体育锻炼提升老年人的健身效果

农业科技跨越计划项目实施方案fhrt

(福建专用)2014版高三化学 专题检测卷(六) 专题二 第3讲 化学反应速率和化学平衡(含解析)

学院表扬人的通报

申请借款合同范本.doc

申请借款合同范本.doc

2024-01-30 5页

学习国际贸易的感想和认知

学习国际贸易的感想和认知

2023-03-12 7页

有关实习承诺书锦集9篇

有关实习承诺书锦集9篇

2024-01-05 16页

2023主题教育“以学增智”专题学习研讨交流心得体会发言材料八篇范例精选

2023主题教育“以学增智”专题学习研讨交流心得体会发言材料八篇范例精选

2023-12-24 23页

业务员工作总结15篇

业务员工作总结15篇

2022-09-28 74页

“富尔顿杯”大学生创新创业大赛职业生涯规划书

“富尔顿杯”大学生创新创业大赛职业生涯规划书

2022-08-09 4页

2016会计继续教育“行政单位会计制度”试题及答案

2016会计继续教育“行政单位会计制度”试题及答案

2023-03-30 28页

法律法规和其他要求清单改

法律法规和其他要求清单改

2024-02-26 5页

少林内功精华

少林内功精华

2023-03-25 24页

专题片《信仰迷途——罗廷才严重违纪违法案警示录》观后感

专题片《信仰迷途——罗廷才严重违纪违法案警示录》观后感

2023-12-23 3页