我国商业银行不良资产的形成原因及对策研究.doc

16页1、1 本 科 生 毕 业 论 文学 院 经济学院 专 业 国际经济与贸易 届 别 2014届 题 目我国商业银行不良资产的形成原因及对策研究 学生姓名 牛泽 学 号 201002410215 指导教师 林娣 教 务 处 制云南民族大学毕业论文(设计)原创性声明本人郑重声明:所呈交的毕业论文(设计),是本人在指导教师的指导下进行研究工作所取得的成果。除论文中已经注明引用的内容外,本论文没有抄袭、剽窃他人已经发表的研究成果。本声明的法律结果由本人承担。 毕业论文(设计)作者签名: 日期: 年 月 日关于毕业论文(设计)使用授权的说明本人完全了解云南民族大学有关保留、使用毕业论文(设计)的规定,即:学校有权保留、送交论文的复印件,允许论文被查阅,学校可以公布论文(设计)的全部或部分内容,可以采用影印或其他复制手段保存论文(设计)。(保密论文在解密后应遵守)指导教师签名: 论文(设计)作者签名: 日期: 年 月 日 目录一、 我国商业银行不良资产的定义(4)二、 我国商业银行不良资产的现状(5)三、 我国商业银行不良资产的特点(5)四、不良资产给商业银行带来的危害 (6)五、我国商业银行不良资产

2、的形成原因(7)1、外部原因(7-9)2、内部原因(9)六、处理商业银行不良资产的建议(10)七、结语(11)我国商业银行不良资产形成原因及对策研究 牛泽 云南民族大学 经济学院 国贸班摘 要:针对我国不良资产数目庞大,但一直无法得到较好的处理。本文通过对不良资产从宏观乃至微观的原因和危害的寻找,着重于法律制度的不健全以及商业银行内部制度的问题的相关探讨,借鉴世界各大商业银行的处理这些问题的相关好的范例。总结出相对全面、合理、实际执行性高的对策建议。关键词:不良资产;成因 ;处理对策;风险防控;体制改革前 言 国际货币基金组织前总裁康德苏认为,下一次经济危机可能源于银行业。其中问题的焦点主要在于巨额的不良资产,它不仅影响这银行体系的稳定,同时蕴藏着巨大的金融风险,而且不同程度地削弱了银行业对经济发展的支持作用,使国民经济的健康发展收到严重的威胁。一、 我国商业银行不良资产的定义 我国商业银行不良资产指银行不能按时(按照不良资产的严重程度,可以选择银行破产清算或照事先约定的期限)、足额(按照事先约定的利率)进地行资产重组。银行投放贷款后形成的银行信贷资产中不符合安全性、流动性、效益性原则

3、处于逾期、呆滞、呆账状态而面临风险的部分贷款。银行不能正常收回或已收不回的贷款。指处于非良好经营状态的、不能及时给银行带来正常利息收入甚至难以收回本金的银行资产,主要指不良贷款,包括次级、可疑和损失贷款及其利息。银行不能按时足额得到利息收入和收回本金的资产。非良好经营状态的银行资产,主要是不良贷款资产。 我国曾将不良贷款定义为呆账贷款(需要核销的收不回的贷款)、呆滞贷款(逾期两年以上的贷款)和逾期贷款(贷款到期限未还的贷款)的总和。自1998年5月起中国人民银行参照国际惯例,结合中国国情,制定贷款分类指导原则,实行贷款五级分类制度,该制度按照贷款的风险程度,将银行信贷资产分为五类:正常、关注、次级、可疑、损失。如下: 1.正常贷款:借款人能够履行合同,一直能正常还本付息,不存在任何影响贷款本息及时全额偿还的消极因素,银行对借款人按时足额偿还贷款本息有充分把握。贷款损失的概率为零。 2.关注贷款:尽管借款人目前有能力偿还贷款本息,但存在一些可能对偿还产生不利影响的因素,如这些因素继续下去,借款人的偿还能力受到影响,贷款损失的概率不会超过百分之五。 3.次级贷款:借款人的还款能力出现明显问

4、题,完全依靠其正常营业收入无法足额偿还贷款本息,需要通过处分资产或对外融资乃至执行抵押担保来还款付息。贷款损失的概率在百分之三十到百分之五十。 4.可疑贷款:借款人无法足额偿还贷款本息,即使执行抵押或担保,也肯定要造成一部分损失,只是因为存在借款人重组、兼并、合并、抵押物处理和未决诉讼等待定因素,损失金额的多少还不能确定,贷款损失的概率在百分之五十到百分之七十五之间。 5.损失贷款:指借款人已无偿还本息的可能,无论采取什么措施和履行什么程序,贷款都注定要损失了,或者虽然能收回极少部分,但其价值也是微乎其微,从银行的角度看,也没有意义和必要再将其作为银行资产在账目上保留下来,对于这类贷款在履行了必要的法律程序之后应立即予以注销,其贷款损失的概率在百分之七十五到百分之百。(中国人民银行关于全面推行贷款五级分类工作的通知及贷款风险分类指导原则(试行))二、 我国商业银行不良资产的现状 2012年一季度商业银行贷款损失准备为12594亿元,较2011年一季度的亿元增加2621亿元,拨备覆盖率为287.4%。一季度商业银行流动性比例为45.7%,而2011年一季度商业银行的流动性比例为41.3%

《我国商业银行不良资产的形成原因及对策研究.doc》由会员工****分享,可在线阅读,更多相关《我国商业银行不良资产的形成原因及对策研究.doc》请在金锄头文库上搜索。

乡村干部培训中心首期培训班上的致辞.docx

中考语文资料

Word中如何添加横线.doc

生态博物馆建设项目可行性计划书.doc

幼儿园大班教案教案范文五篇2022年.docx

科技创新大赛图片展示.doc

连锁加盟合作协议书 (2)(天选打工人).docx

浅谈初中数学教学中培养学生的创新能力.doc

钢轨探伤工(第三部分高级工).doc

橡塑管保温施工设计方案

2019遥感原理与应用第四章作业.docx

评茶员考评员工作总结.docx

2023年县统计局工作总结3.docx

人教版道德和法治七年级下册9.1生活需要法律课时训练.docx

化学及化工专业词汇英语翻译.doc

![[教学研究]道路交通标线大全及图解](https://union.152files.goldhoe.com/2023-8/4/afd88041-db2d-44f1-8473-43c025962ad2/pic1.jpg)

[教学研究]道路交通标线大全及图解

网签版独家买卖合同模板.docx

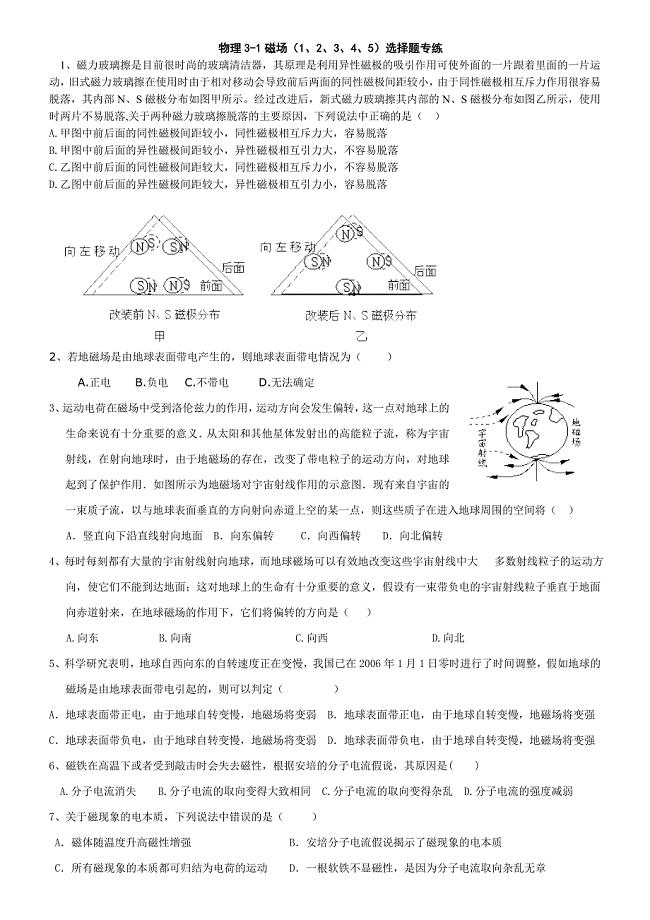

磁场(12345)选择专练.doc

XX集团公司薪酬绩效管理规定.doc

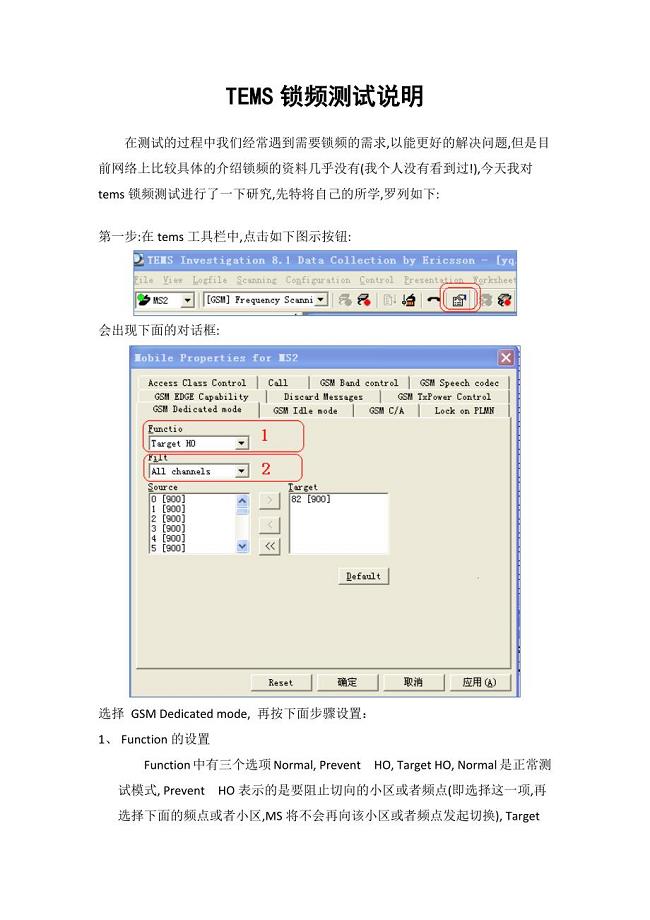

TEMS锁频测试说明.docx

内科三基考试试卷及答案1.doc

内科三基考试试卷及答案1.doc

2024-01-21 8页

临床物理诊断技术.doc

临床物理诊断技术.doc

2023-01-22 73页

精神病随访 文档.doc

精神病随访 文档.doc

2022-11-16 6页

椎基底动脉供血不足临床路径单.doc

椎基底动脉供血不足临床路径单.doc

2022-08-31 3页

大课间推荐游戏详解.doc

大课间推荐游戏详解.doc

2023-06-29 9页

七年级上册政治第一次月考试卷及答案.docx

七年级上册政治第一次月考试卷及答案.docx

2023-02-07 9页

医疗器械英文缩写对照.doc

医疗器械英文缩写对照.doc

2023-08-29 49页

《网络环境下小学数学自主、探索、合作学习策略的研究》实验方案.doc

《网络环境下小学数学自主、探索、合作学习策略的研究》实验方案.doc

2022-09-27 6页

少年拳单元计划及课时计划.doc

少年拳单元计划及课时计划.doc

2023-08-04 5页

小学课后服务应急预案.doc

小学课后服务应急预案.doc

2022-12-05 9页