解读国税函2009年698号非居民企业股权转让所得的所得税

7页1、解读国税函2009年698号非居民企业股权转让所得的所得税处理近期,国家税务总局下发了国家税务总局关于加强非居民企业股权转让所得企业所得税管理的通知(国税函2009698号,以下简称698号文),进一步明确了加强非居民企业转让股权所得税管理的相关措施。特别是该文件中,首次明确提出了针对非居民企业通过境外控股公司间接转让境内企业股权的反避税新规,非常值得我们关注。 一、准确区分居民和非居民的性质 对于698号文,我们首先要明确以下两个问题: 第一,文件规范的是非居民企业而不是居民企业的股权转让行为。因此,居民企业和非居民企业性质的区分很关键。 对于这个问题,企业所得法早有明确规定:居民企业,是指依法在中国境内成立,或者依照外国(地区)法律成立但实际管理机构在中国境内的企业。非居民企业,是指依照外国(地区)法律成立且实际管理机构不在中国境内,但在中国境内设立机构、场所的,或者在中国境内未设立机构、场所,但有来源于中国境内所得的企业。 但是,这里提醒要特别关注关于境外注册中资控股企业依据实际管理机构标准认定为居民企业有关问题的通知(国税发200982号,以下简称82号文)。根据82号文的规定

2、,对于由中国境内的企业或企业集团作为主要控股投资者,在境外依据外国(地区)法律注册成立的企业(简称“境外中资企业”),同时符合以下条件的,根据企业所得税法第二条第二款和实施条例第四条的规定,应判定其为实际管理机构在中国境内的居民企业(以下称非境内注册居民企业):(一)企业负责实施日常生产经营管理运作的高层管理人员及其高层管理部门履行职责的场所主要位于中国境内;(二)企业的财务决策(如借款、放款、融资、财务风险管理等)和人事决策(如任命、解聘和薪酬等)由位于中国境内的机构或人员决定,或需要得到位于中国境内的机构或人员批准;(三)企业的主要财产、会计账簿、公司印章、董事会和股东会议纪要档案等位于或存放于中国境内;(四)企业1/2(含1/2)以上有投票权的董事或高层管理人员经常居住于中国境内。 这里,我们通过一个例子和大家说明一下。 例1:境内某企业蓝天公司准备到境外香港上市。为实现重组上市,蓝天公司的股东首先在开曼注册成立A公司,通过A公司收购境内蓝天公司股权,将蓝天公司变成开曼A公司的全资控股子公司。同时,蓝天公司的股东又在香港设立一家B公司,通过B公司收购开曼A公司的全部股权,然后以香

3、港的B公司为载体实现在香港上市(即B公司最终为上市公司),公司最终控股结构如图1。 假设A公司将其持有的境内蓝天公司部分股权转让给美国的M公司。 我们先用这个案例来说明第一个问题。 为实现在香港上市,境内蓝天公司进行了这样的重组安排。原先,蓝天公司的股东是直接控股蓝天公司的。通过重组,蓝天公司的股东通过直接控股香港B公司,香港B公司直接控股开曼A公司,开曼A公司直接控股境内蓝天公司的形式,蓝天公司股东变直接控股蓝天公司为通过境外两层特别目的公司间接控股境内蓝天公司。 这里,不考虑实际管理机构所在地,A公司是注册在开曼的非居民企业,其转让境内蓝天公司股权给美国的M公司,属于非居民企业转让中国居民企业的股权,符合698号文第一条的规定,应按698号文规定处理。但是,我们需要注意到,虽然开曼公司是在境外注册的,但其实际控股股东是境内蓝天公司的股东,如果A公司符合82号文所列的四个条件,被判定为实际管理机构在中国境内的话,则A公司就是中国居民企业了。此时,A公司转让蓝天公司的股权就变为中国境内两个居民企业之间的股权转让行为了,这里就不应再适用698号文的相关规定。 目前,中国境内公司以各种形式

4、赴境外上市中就涉及到境外成立多层特别目的公司作为中间控股公司的情况,由此带来的股权转让行为也很多。在判定股权转让相关纳税事宜时,境内公司在参考698号文的同时,应特别关注82号文对于境外注册中资控股企业居民身份认定的规定对股权转让税收事宜的影响。 第二,698号文规范的是非居民企业转让境内非上市居民企业的股权,非居民企业在公开的证券市场上买入并卖出中国居民企业的股票不在698号文规范的范围内。比如,境外非居民企业通过上海、深圳证券交易所转让境内上市公司B股的行为就属于这种情况。 二、股东留存收益不能在转让中扣除 698号文明确规定,非居民企业转让境内居民企业股权的应纳税所得额=股权转让价股权成本价。 股权转让价是指股权转让人就转让的股权所收取的包括现金、非货币资产或者权益等形式的金额。如被持股企业有未分配利润或税后提存的各项基金等,股权转让人随股权一并转让该股东留存收益权的金额,不得从股权转让价中扣除。 在股权转让价的确认中,最值得大家关注的是,698号文首次在文件中明确了在确认股权转让价时,随股权一并转让该股东留存收益权的金额,不得从股权转让价中扣除,这是一个重大的政策变化点。在原先

《解读国税函2009年698号非居民企业股权转让所得的所得税》由会员博****1分享,可在线阅读,更多相关《解读国税函2009年698号非居民企业股权转让所得的所得税》请在金锄头文库上搜索。

最新幼儿园2019年度工作计划总结

实物不存在已入账资产情况说明材料

2023年写好汇报材料的7大技巧.docx

2023年乡镇汛期灾害自查汇报.docx

中班禁毒安全教案及反思《“美丽的”罂粟花》.docx

2023年镇十二五工作总结和十三五工作计划3.docx

1楼基础施工外脚手架施工方案

倾听自然作文锦集六篇.docx

冷藏盐渍蔬菜项目创业计划书写作模板

2023年设备基础自评报告.docx

2023年三城同创工作实施方案 .doc

小学教学主任工作计划(7篇).doc

2023年音乐系副主任述职述廉报告.docx

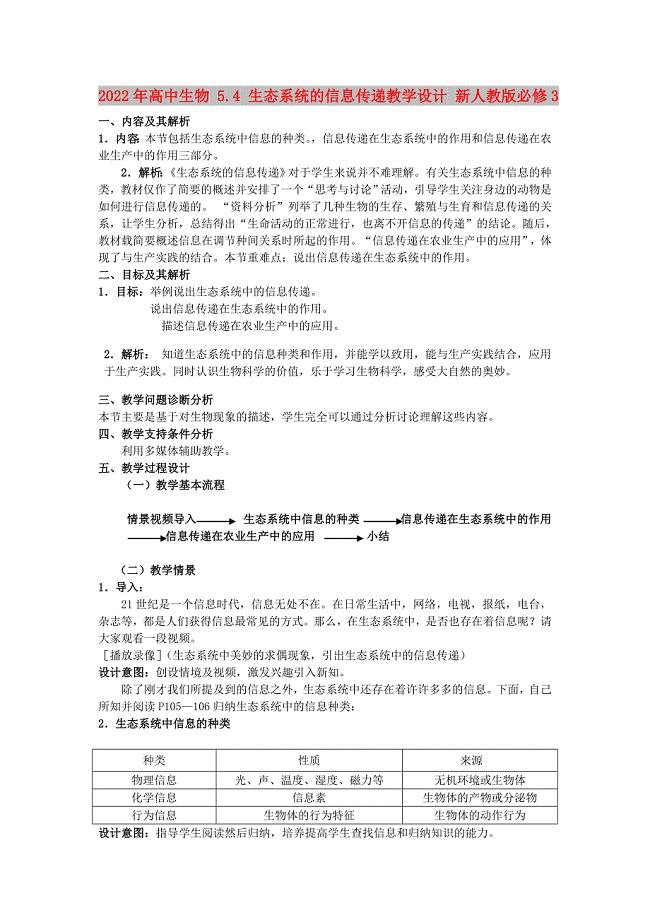

2022年高中生物 5.4 生态系统的信息传递教学设计 新人教版必修3

(推荐)2020暑假社会实践报告-大学生实习总结

秸秆禁烧工作应急预案

2023年学校长负责制实施方案.doc

2023年钢箱梁制作方案.docx

污水处理站管理制度.docx

2023个人二手车买卖合同律师版(七篇).doc

2022年个人先进事迹(城建)

2022年个人先进事迹(城建)

2023-05-07 3页

北京面香居企划管理实操手册

北京面香居企划管理实操手册

2023-06-02 54页

企划管理手册及组织结构

企划管理手册及组织结构

2023-12-08 31页

基于物联网的跃动冷链物流创业方案

基于物联网的跃动冷链物流创业方案

2022-09-13 64页

贵定县人民政府突发公共事件总体应急预案

贵定县人民政府突发公共事件总体应急预案

2023-04-26 40页

单项污染指数内梅罗综合污染指数因子分析法高斯模型

单项污染指数内梅罗综合污染指数因子分析法高斯模型

2023-03-20 34页

某煤矿年度采掘计划

某煤矿年度采掘计划

2023-06-11 39页

公务员年度考核测评表

公务员年度考核测评表

2023-09-09 7页

企业直销团队的营销手册

企业直销团队的营销手册

2022-09-28 45页

2022年大学生社会诚信调查报告

2022年大学生社会诚信调查报告

2023-06-07 5页