增值税、企业所得税、个税、印花税、关税等税的计算公式

17页1、金蝶财务做账软件财税实操增值税、企业所得税、个税、印花税、关税等税的计算公式各大税种的计算公式No.1增值税1、一般纳税人应纳税额=销项税额进项税销项税额=销售额税率组成计税价格=成本(1+成本利润率)组成计税价格=成本(1+成本利润率)(1-消费税税率)2、进口货物应纳税额=组成计税价格税率组成计税价格=关税完税价格+关税(+消费税)3、小规模纳税人应纳税额=销售额征收率销售额=含税销售额(1+征收率)No.2消费税1、一般情况:应纳税额=销售额税率不含税销售额=含税销售额(1+增值税税率或征收率)组成计税价格=(成本+利润)(1-消费税率)组成计税价格=成本(1+成本利润率)(1-消费税税率)组成计税价格=(材料成本+加工费)(1-消费税税率)组成计税价格=(关税完税价格+关税)(1-消费税税率)2、从量计征应纳税额=销售数量单位税额No.3关税1、从价计征应纳税额=应税进口货物数量单位完税价适用税率2、从量计征应纳税额=应税进口货物数量关税单位税额3、复合计征应纳税额=应税进口货物数量关税单位税额+应税进口货物数量单位完税价格适用税率No.4企业所得税应纳税所得额=收入总额-准予

2、扣除项目金额应纳税所得额=利润总额+纳税调整增加额纳税调整减少额应纳税额=应纳税所得额税率月预缴额=月应纳税所得额25%月应纳税所得额=上年应纳税所得额1/12No.5其他税收1、城镇土地使用税年应纳税额=计税土地面积(平方米)使用税率2、房产税年应纳税额=应税房产原值(1-扣除比例)1.2%或年应纳税额=租金收入12%3、资源税年应纳税额=课税数量单位税额4、土地增值税增值税=转让房地产取得的收入扣除项目应纳税额=(每级距的土地增值额适用税率)5、契税应纳税额计税依据税率二、应纳税额的计算公式No.1增值税计算方法1、直接计税法应纳增值税额:增值额增值税税率增值额工资利息租金利润其他增值项目货物销售额的全值法定扣除项目购入货物金额2、间接计税法扣除税额扣除项目的扣除金额扣除税率(1)购进扣税法扣除税额本期购入扣除项目金额扣除税率已由受托方代收代缴的税额(2)实耗扣税法扣除税额本期实际耗用扣除项目金额扣除税率已由受托方代收代交的税额一般纳税人应纳增值税额一般纳税人应纳增值税额当期销项税额当期进项税额销项税额销售额税率销售额含税销售额/(1税率)组成计税价格成本(1成本利润率)进项税额不

3、得抵扣的进项税额当月全部进项税额当月免税项目销售额、非应税项目营业额合计/当月全部销售额、营业额合计小规模纳税人应纳增值税额小规模纳税人应纳增值税额销售额征收率销售额含税销售额/(1征收率)销售额含税收入(1增值税征收率)进口货物应纳增值税额进口货物应纳增值税额组成计税价格税率组成计税价格关税免税价格关税消费税No.2消费税额1、从价定率的计算实行从价定率办法计算的应纳消费税额销售额税率(1)应税消费品的销售额含增值税的销售额/(1增值税税率或征收率)(2)组成计税价格(成本利润)/(1-消费税率)(3)组成计税价格(材料成本加工费)/(1-消费税率)(4)组成计税价格关税完税价格关税应纳消费税税额(5)组成计税价格(关税完税价格关税)/(1-消费税税率)2、从量定额的计算实行从量定额办法计算的应纳消费税额销售数量单位数额No.3企业所得税额应纳税额应纳税所得额税率应纳税所得额收入总额准予扣除项目金额应纳税所得额利润总额()税收调整项目金额利润总额收入总额成本、费用、损失1、工业企业应纳税所得额公式工业企业应纳税所得额利润总额()税收调整项目金额利润总额营业利润投资收益营业外收入营业外

4、支出营业利润产品销售利润其他业务利润管理费用财务费用产品销售利润产品销售收入产品销售成本产品销售费用产品销售税金及附加其他业务利润其他业务收入其他业务成本其他销售税金及附加本期完工产品成本期初在产品自制半成品成本余额本期产品成本会计期末在产品自制半成品成本余额本期产品成本会计材料工资制造费用2、商品流通企业应纳税所得额公式应纳税所得额利润总额()税收调整项目金额利润总额营业利润投资收益营业外收入营业外支出营业利润主营业务利润其他业务利润管理费用财务费用汇兑损失主营业务利润商品销售利润代购代销收入商品销售利润商品销售净额商品销售成本经营费用商品销售税金及附加商品销售净额商品销售收入销售折扣与折让3、饮服企业应纳税所得额公式应纳税所得额利润总额()税收调整项目金额利润总额营业利润投资收益营业外收入营业外支出营业利润经营利润附营业务收入附营业务成本经营利润营业收入营业成本营业费用税金及附加营业成本期初库存材料、半成品产成(商)品盘存余额本期购进材料、商品金额金额期末库存材料、半成品、产成(商)品盘存余额No.4土地增值税额1、一般计算方法应纳税总额各级距土地增值额适用税率某级距土地增值额适用

《增值税、企业所得税、个税、印花税、关税等税的计算公式》由会员cw****6分享,可在线阅读,更多相关《增值税、企业所得税、个税、印花税、关税等税的计算公式》请在金锄头文库上搜索。

财会实操-月中入职工资如何计算

奶茶店的会计分录示例

十八个税种应纳税额自动计算模板及账务处理

财会实操-每月基本工资计算公式

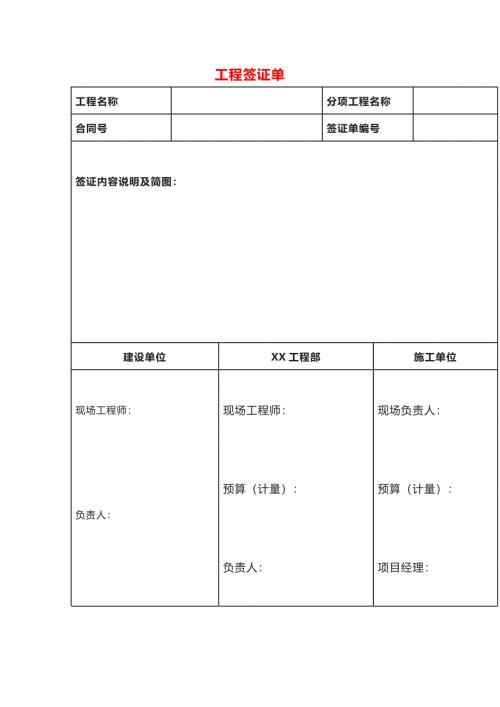

工程签证单(无监理版)

做账实操-委托加工物资入库并结转差异的会计分录

做账实操-年度结转利润分配的会计处理

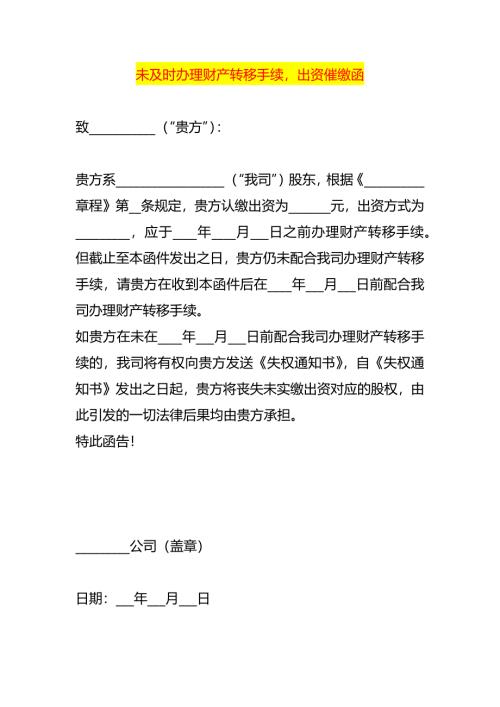

未及时办理财产转移手续出资催缴函

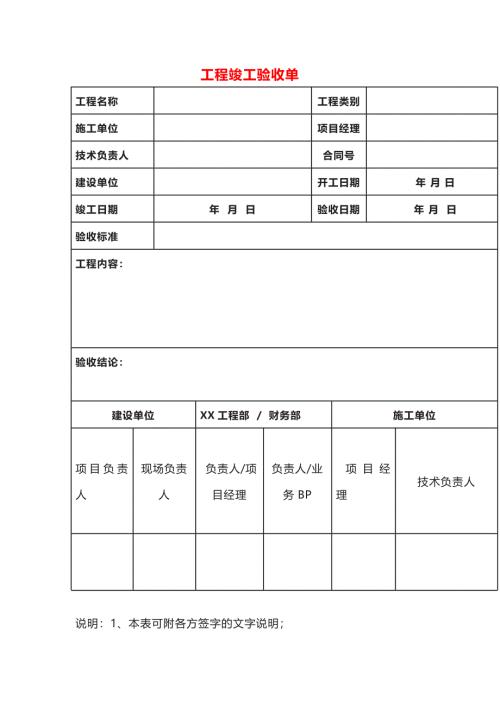

工程竣工验收单模板一

做账实操-应收代位追偿款的会计处理

建筑企业农民工工资支付承诺书模板

做账实操-摊回分保费用会计分录

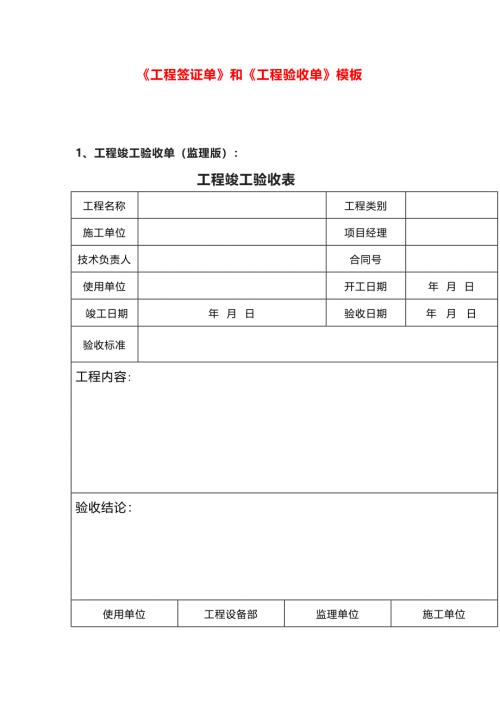

《工程签证单》和《工程验收单》模板

做账实操-低值易耗品的会计分录

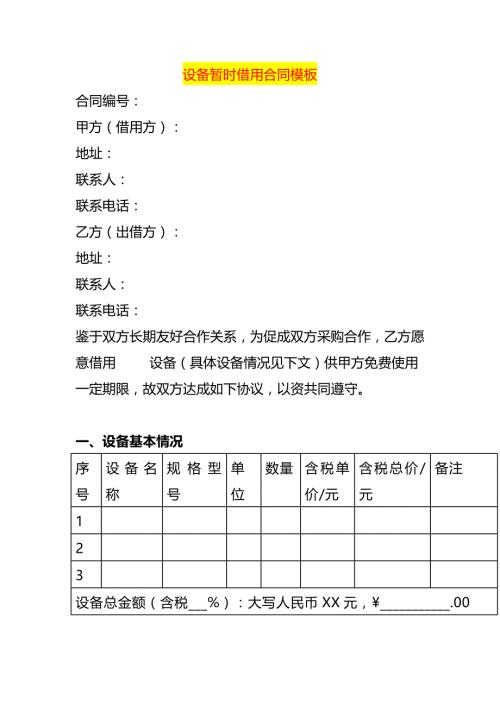

设备暂时借用合同模板

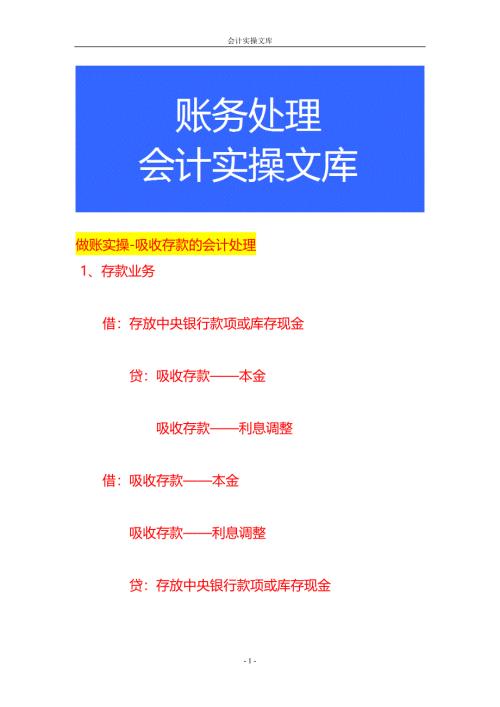

做账实操-吸收存款的会计处理

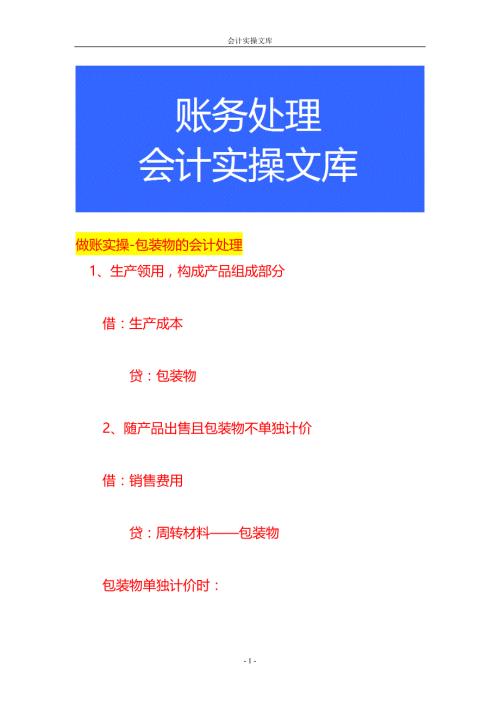

做账实操-包装物的会计处理

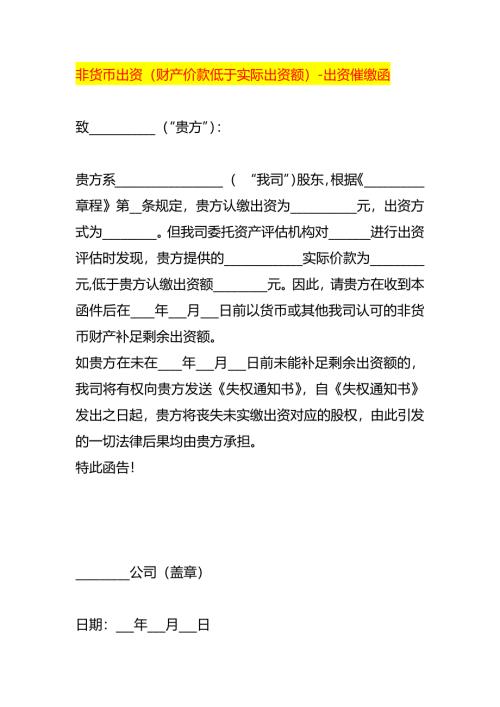

非货币出资(财产价款低于实际出资额)-出资催缴函

做账实操-本年利润结转会计分录

财会实操-长期待摊费用的会计处理分录

财会实操-月中入职工资如何计算

财会实操-月中入职工资如何计算

2024-05-29 5页

奶茶店的会计分录示例

奶茶店的会计分录示例

2024-05-29 4页

财会实操-每月基本工资计算公式

财会实操-每月基本工资计算公式

2024-05-29 3页

工程签证单(无监理版)

工程签证单(无监理版)

2024-05-29 2页

做账实操-委托加工物资入库并结转差异的会计分录

做账实操-委托加工物资入库并结转差异的会计分录

2024-05-29 2页

做账实操-年度结转利润分配的会计处理

做账实操-年度结转利润分配的会计处理

2024-05-29 3页

未及时办理财产转移手续出资催缴函

未及时办理财产转移手续出资催缴函

2024-05-29 5页

工程竣工验收单模板一

工程竣工验收单模板一

2024-05-29 11页

做账实操-应收代位追偿款的会计处理

做账实操-应收代位追偿款的会计处理

2024-05-29 3页

建筑企业农民工工资支付承诺书模板

建筑企业农民工工资支付承诺书模板

2024-05-29 2页