锂电设备行业专题报告_新的起点,群雄逐鹿,全球争霸

37页1、 请务必阅读正文后的重要声明部分 Table IndustryInfo 2020 年年 06 月月 02 日日 跟随大市跟随大市 维持维持 证券研究报告证券研究报告 行业研究行业研究 机械设备机械设备 锂电锂电设备设备行业行业专题报告专题报告 新的起点 群雄逐鹿新的起点 群雄逐鹿 全球争霸全球争霸 投资要点投资要点 西南证券研究发展中心西南证券研究发展中心 分析师 倪正洋 执业证号 S1250520030001 电话 021 58352138 邮箱 nzy 分析师 梁美美 执业证号 S1250518100003 电话 021 58351937 邮箱 lmm 行业行业相对指数表现相对指数表现 数据来源 聚源数据 基础基础数据数据 Table BaseData 股票家数 351 行业总市值 亿元 22 426 62 流通市值 亿元 21 724 21 行业市盈率 TTM 29 11 沪深 300 市盈率 TTM 12 2 相关相关研究研究 1 杭可科技 688006 2019 年归母净 利润 1 7 符合预期 2020 04 30 2 先导智能 300450 研发投入加强 打造 数字化 智

2、能化 自动化 锂电设 备龙头 2020 04 29 3 科恒股份 300340 2020Q1 营收同 比 30 2 符合预期 2020 04 24 4 科恒股份 300340 锂电设备和材料 双轮驱动 获主流客户认可 2020 03 23 5 杭可科技 688006 专注锂电后处理 设备 深度绑定韩系大客户 2020 03 18 投资逻辑 投资逻辑 动力电池头部企业基于对未来新能源汽车发展的看好 正开启新一 轮扩产 随着 2020 年全球政策支持力度持续超预期 以及创新产品推出驱动 需求 更加坚定电池头部企业扩产信心 加快扩产进度 锂电设备作为产业链 上游 有望率先受益 重点推荐深度配套全球头部电池厂商的锂电设备企业 底部反转 行业探底 有望迎来新起点 底部反转 行业探底 有望迎来新起点 动力电池扩产主要基于意愿和能力 2019 年动力电池头部企业基于对补贴完全取消后 主动性需求逐步释放预期 启动新一轮扩产计划 仅宁德时代和 LG 化学 2019 年下半年以来开工项目产 能就达 150GWH 2019 年全球动力电池出货量 117GWH 并且 国内 2020 年补贴相对 2019 年实

3、际退坡仅 10 2019 年相对 2018 年退坡 50 补贴 政策延期两年至 2020 年底 力度超预期 叠加特斯拉 model 3 比亚迪汉等 创新产品驱动 预计 2020H2 国内新能源汽车销量将企稳回升 迎来反转 欧 洲新能源汽车市场则持续高增长 2020Q1 销量 22 8 万辆 81 7 随着欧 洲免征近 20 增值税 3 万欧元车型为主 对应 6000 欧元免征 等经济复苏 计划推进 将进一步提振销量 我们认为 下游政策力度超预期和创新产品持 续推出 更加坚定动力电池厂商扩产信心 加快扩产项目进度 锂电设备厂商 有望更快迎来新起点 群雄逐鹿 实力存在一定差距 格局未完全明确 群雄逐鹿 实力存在一定差距 格局未完全明确 锂电设备企业在营收规模 研发实力 利润体量等存在较大差距 但是 国内上市锂电设备企业在各自细 分领域仍具备较强竞争力 先导智能卷绕机 充放电设备领先 配套宁德时代 拓展 LG 等 杭可科技充放电设备具备优势 深度配套 LG 拓展三星 松下等 赢合科技涂布机 卷绕机等竞争力较强 配套 LG 国轩等 科恒股份涂布机 具备优势 配套宁德时代 我们认为 各家企业综合

4、实力存在差距 但格局未 定 在新一轮电池头部企业产能扩张及未来更长时间成长过程中 锂电设备企 业技术迭代能力 产能储备 客户维护 外延拓展等 都可能导致行业格局出 现变化 全球争霸 拥有全球视野 亦具备全球竞争实力 全球争霸 拥有全球视野 亦具备全球竞争实力 新能源汽车领域 整车 电 池 设备都已进入全球化竞争时代 锂电设备需稳固国内市场地位基础上 积 极参与全球竞争 相比日韩锂电设备企业 如韩国 PNE 韩国 PNT 日本平 野 日本 CKD 等 中国锂电设备虽然整体起步更晚 但经过几年快速发展 已完全具备与之竞争的综合实力 甚至反超 比如 国内锂电设备企业整体具 有更高性价比 更高盈利能力 享受更高估值等 国内锂电设备企业应充分借 助资本市场 更加积极地参与全球竞争 内生外延 做大做强 我们看好中国 锂电设备长期发展前景 关注个股 关注个股 新能源车销量将企稳回升 头部电池厂商新一轮扩产开启 把握此 轮发展机会的锂电设备企业 有望重塑格局 成为全球龙头 推荐宁德时代 LG 核心供应商 先导智能 300450 杭可科技 688006 科恒股份 300340 风险提示 风险提示 新能源

5、车销量 动力电池厂商扩产 锂电设备盈利能力等不及预期 风险 重点公司盈利预测与评级重点公司盈利预测与评级 代码代码 名称名称 当前当前 价格价格 投资投资 评级评级 EPS 元 元 PE 2019A 2020E 2021E 2019A 2020E 2021E 300450 先导智能 43 00 持有 0 87 1 04 1 27 50 41 34 688006 杭可科技 48 82 持有 0 73 0 92 1 04 67 53 47 300340 科恒股份 10 58 持有 0 14 0 39 0 52 74 27 20 数据来源 聚源数据 西南证券 6 2 3 7 11 16 19 519 719 919 1120 120 320 5 机械设备 沪深300 锂电设备行业专题报告锂电设备行业专题报告 请务必阅读正文后的重要声明部分 投资要件投资要件 我们区别于市场的观点我们区别于市场的观点 第一 动力电池新一轮扩产正逐步开启 并有望加速 短期新能源汽车国内销量一般 动力电池产能总体过剩 市场对于动力电池厂商真实扩产意愿持怀疑态度 我们认为 国内 新能源汽车销量短期放缓 但政策力度持续

《锂电设备行业专题报告_新的起点,群雄逐鹿,全球争霸》由会员木92****502分享,可在线阅读,更多相关《锂电设备行业专题报告_新的起点,群雄逐鹿,全球争霸》请在金锄头文库上搜索。

特别重大自然灾害损失综合评估导则(报批稿)

安徽省自然资源标准化工作三年行动计划(2024-2026年)

关于深入推进矿山智能化建设促进矿山安全发展的指导意见

知识产权尽职调查材料清单、流程、常用网站

县城居住社区基础保障型服务、品质提升型服务要素配置

陕西省矿产资源节约和综合利用先进适用技术目录(2024版)

关于本市电动自行车停放场所和充电设施规划资源实施意见

光伏系统施工质量验收表格、光伏建筑一体化系统巡检周期表

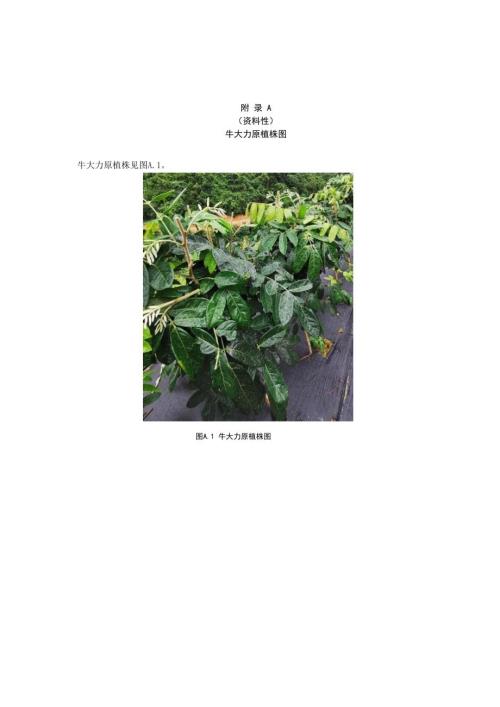

牛大力主要病虫害及防治方法

化妆品检查管理办法

职业卫生技术服务机构专业技术人员要求、主要仪器设备要求、第一类业务范围检测项目表

职业卫生技术服务机构资质申请表、承诺书、材料要求、资质证书样式、变更延续申请表

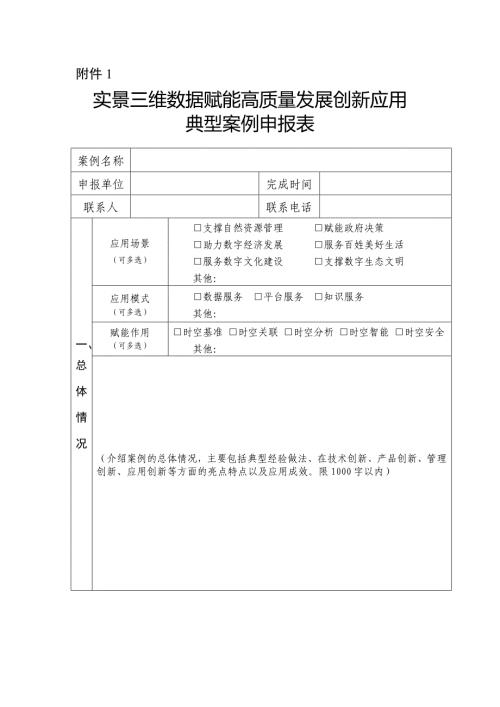

实景三维数据赋能高质量发展创新应用典型案例申报表

茶园杂草危害评价方法、广东茶园杂草种类

城市供水原水水质标准(修订征)

既有民用建筑检查标准(征)

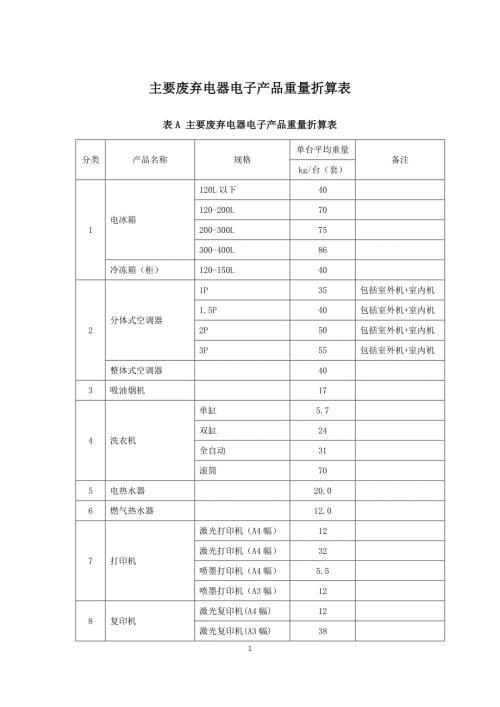

主要废弃电器电子产品重量折算表

职业卫生技术服务机构资质认可程序

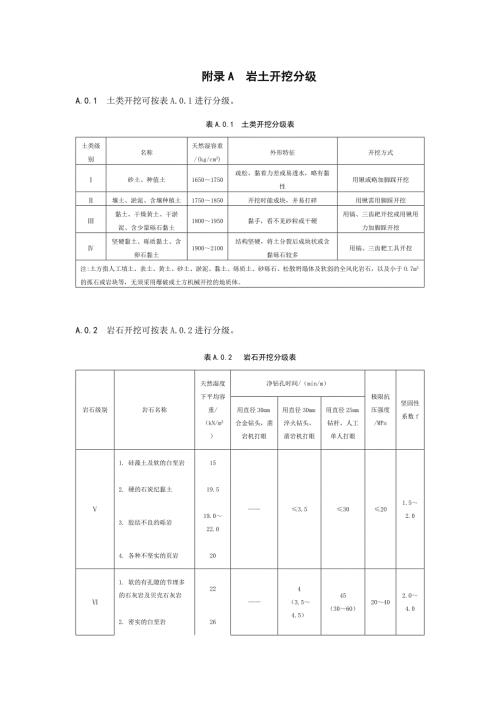

岩土开挖分级、掏槽眼布置技术参数、探硐施工条件适宜性评价、坑探地质编录图式、质量验收表

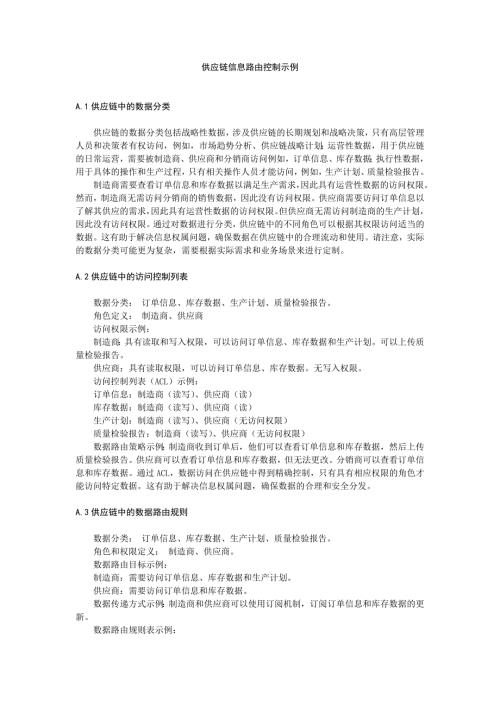

供应链信息路由控制示例

IDC+人工智能与大数据市场趋势

IDC+人工智能与大数据市场趋势

2023-02-10 18页

现代都市人生活方式与健康研究报告(2022)-18正式版

现代都市人生活方式与健康研究报告(2022)-18正式版

2022-12-27 19页

影响未来信息通信发展的十大跨界创新方向(演讲PPT)-18正式版

影响未来信息通信发展的十大跨界创新方向(演讲PPT)-18正式版

2022-12-27 17页

《哔哩哔哩“好吃”指南——食品饮料行业通案》-53正式版

《哔哩哔哩“好吃”指南——食品饮料行业通案》-53正式版

2022-12-20 55页

5G频道技术白皮书-64正式版

5G频道技术白皮书-64正式版

2022-12-20 65页

2022数据库厂商全景报告-爱分析-63正式版

2022数据库厂商全景报告-爱分析-63正式版

2022-12-20 61页

2023年计算机行业推演:数字经济+-华安证券-2022.12.11-70正式版

2023年计算机行业推演:数字经济+-华安证券-2022.12.11-70正式版

2022-12-20 71页

2023年美国数字报告(英)-52正式版

2023年美国数字报告(英)-52正式版

2022-12-20 51页

【奥维报告】2022年11月家电市场总结(线下篇)-92正式版

【奥维报告】2022年11月家电市场总结(线下篇)-92正式版

2022-12-20 127页

【奥维报告】2022年11月家电市场总结(线上篇)-92正式版

【奥维报告】2022年11月家电市场总结(线上篇)-92正式版

2022-12-20 126页