论企业控制权对企业并购的影响

29页1、企业并购与控制权配置【摘 要】 企业并购已经成为市场的一种重要调控机制、监督机制、以及激励机制,随时鞭策着企业不断进步,优胜劣汰,让强者更强,弱者也变强,然而,其实质是企业控制权进行重新配置的一种手段。 【关键词】 并购 控制权 代理成本 一、企业并购的概念 企业的兼并与收购合称并购。企业兼并指兼并企业通过购买目标企业(即被兼并企业)的股份或者以承担其债务的方式来获得目标企业的控制权,使目标企业失去法人资格或改变法人实体行为的一种企业发展战略,是企业之间的产权交易行为,交易过后,形,旧企业消失,新企业成立。而企业收购是指一家企业拥有另一家企业的部分或全部资产,实现对该企业的完全控制,被控制企业可以继续保持独立的法人地位。不管兼并还是收购,并购方最终都会获得目标企业的控制权,从而实现目标公司控制权的转移,最终导致控制权的重新配置。 二、企业并购的类型 按照不同的分类方式划分,企业并购可以分为许多种类型,以并购的支付方式划分,企业并购一般可以分为现金并购、定向增发和综合证券并购;以并购的方向划分,可分为横向并购、纵向并购以及混合并购;以购买方式划分,又可分为要约收购、公开市场购买和协议收购

2、。 三、公司代理成本与企业并购 随着企业所有权与经营权的分离,企业所有者与经营者之间就出现了委托代理关系,但是股东和经营者的目标并不一致,股东以追求自身权益最大化为目 颂炀 地义,若管理者也追求自身利益最大化,则难免会出现道德风险。为了保证管理层能够尽心尽力的为股东的利益最大化服务,必须要付出代价或者成本来对管理层进行监督。这一代价或成本即为代理成本。因此,只要代理关系存在,则必然有代理成本,有效降低代理成本,成了企业所有者的目标之一,企业的内部控制机制和外部控制机制都会从不同方面降低代理成本,其中,外部控制机制中的并购市场的存在使得企业的管理层面临着巨大的压力,从而使他们能够服务于股东权利最大化这一个目标,从而有效的降低了代理成本。因为低效率的企业管理者,将最终由外部的公司控制权市场淘汰。 四、基于不同的资本结构讨论企业并购与控制权配置 (一)个人独资无外债企业 这种资本结构下的企业比较特别,一般属于规模较小的家族企业,从公司治理角度看,该种企业产权比较明晰,公司控制权和财产所有权没有分离,剩余索取权和剩余控制权都是在企业主手中,经营者就是所有者。所以没有或者很少有代理问题的存在。这

3、种企业多由创业者控制,由于存在个人感情,直接被善意收购的可能性就较小,恶意收购也并容易。因此,在这种资本结构下,并购对公司的控制权配置并没有多大影响。 (二)进行股权融资的企业 企业的外部融资包括股权融资和债权融资,当企业采用债权融资和股权融资两种融资方式相结合的时候,债权人和股东出于自身利益考虑,就会采取监督机制,从而就有监督成本,即出现相应债务代理成本和股权代理成本。如前文所述,兼并收购可以有效的降低代理成本。对于股权融资来说,由于并购市场的存在,有效降低了新股东的股权代理成本,因为旧股东会依据掌握到更多的企业信息作出利于自己,损害新股东的事情,所以新股东会花费代价成本来监督老股东的行为。这样就可以提高新股东获取企业控制权的机会,从而影响企业的控制权的配置。 (三)股权过于集中的企业 当公司的股权过于集中时,容易出现所谓的“一股独大”,这样会产生许多的问题,最大的问题就是内部监管机制的失效。由于股权集中在少数人手中,股东大会或董事会由少数人把持,持不同意见的中小股东的意见难以表达,这样会产生以下结果:管理层面临的更换压力小。因为管理层由大股东任命,大股东基本不会否定自己的选择。另外

4、,也可能出现管理层和大股东私交甚密,出于情分,大股东很难做出撤管理层的决定。这种情况的发生增加了企业因经营不善而身处险境的风险。此时,并购市场的存在迫使企业面临两种选择:第一,被其他公司并购,控制权全部转移到并购公司的股东手里,从而实现控制权的重新配置;第二,为了不被并购,企业内部进行股权重新配置,把集中的股权分散开来,使原来的单一的控股股东变成几个控股股东,这样也出现了控制权的重新配置。 (四)股权过于分散的情况 股权过于分散,股东没有绝对控制权,若公司各个股东意见不一致时,容易出现分歧,但又不能控制企业,此时,企业的经营状况全部掌握在管理层手中,管理者逐渐控制企业,没有股权却控制企业,出现了内部控制的局面。这样的企业往往成为被并购的对象,因为只要并购者从不同股东手中购买股权集中起来就很容易控制住企业,公司的股权分别从不同股东手中向并购者运动,集中在并购者手中,达到控制企业的数量,就形成了新的控制权。这种并购方式实质上是把分散的股权集中靠拢,把小力量汇集成大力量,实施对企业的实质性控制,同时把控制权从管理层手中抽离出来,改善了企业的经营管理,形成良好的监督机制。 五、总结 公司兼并收

《论企业控制权对企业并购的影响》由会员jiups****uk12分享,可在线阅读,更多相关《论企业控制权对企业并购的影响》请在金锄头文库上搜索。

建立安全生产长效机制-共创和谐平安输气管道

土石方爆破工程设计方案

康师傅百货商场制度汇编之退换货管理办法

庙头中学2012年中考百日誓师大会学生代表发言稿

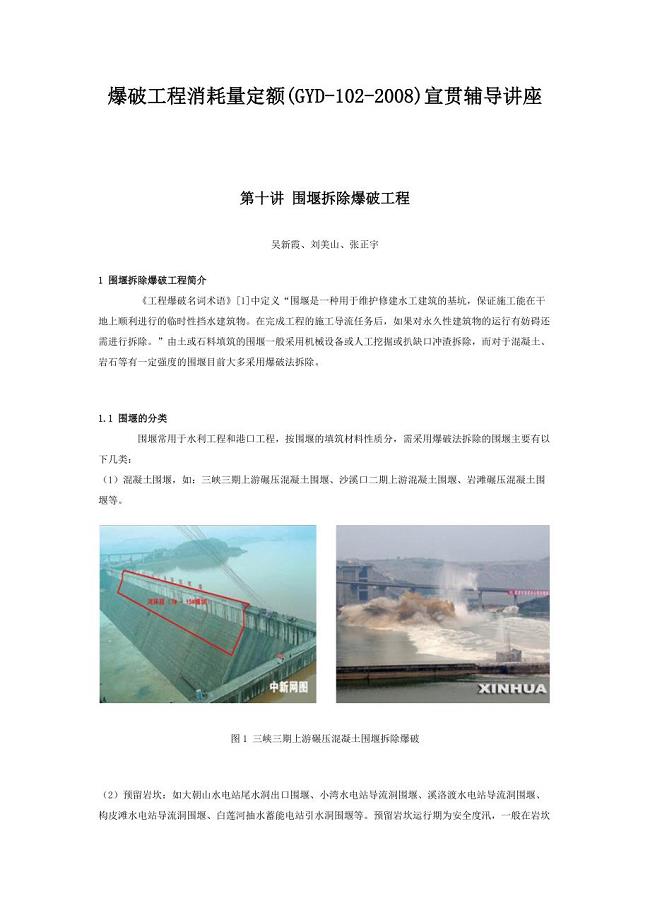

围堰拆除爆破工程

华能洱源马鞍山风电场工程土石方爆破管理制度

国资委:全面开展管理提升活动-为培育世界一流企业奠定坚实基础

《专业技术人员职业发展与规划》电子书

应收票据审计方案

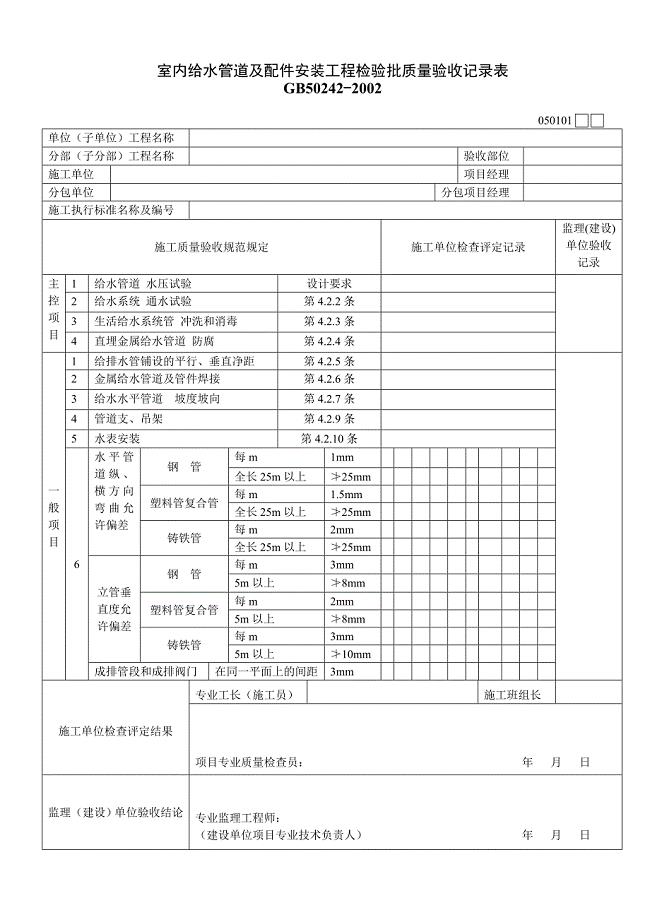

建筑给水排水与采暖工程质量验收用表

广播电视管理条例行政处罚裁量标准

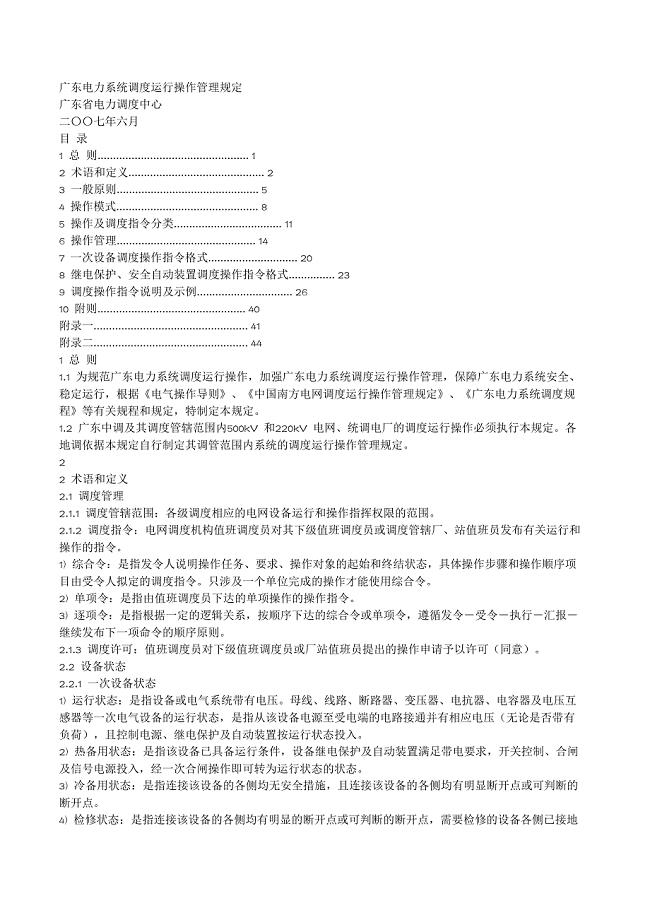

广东电力系统调度运行操作管理规定

建筑给排水工程名词解释

幼儿园小班安全健康活动教案:宝宝误食后的急救

建业集团房屋建筑工程交房标准内容技术交底

建筑心理学论文(1)

康师傅百货商场制度汇编之工服管理程序009

建筑工程专业一级建造师继续教育培训结业报告20

廉洁风险防控回头看工作汇报材料

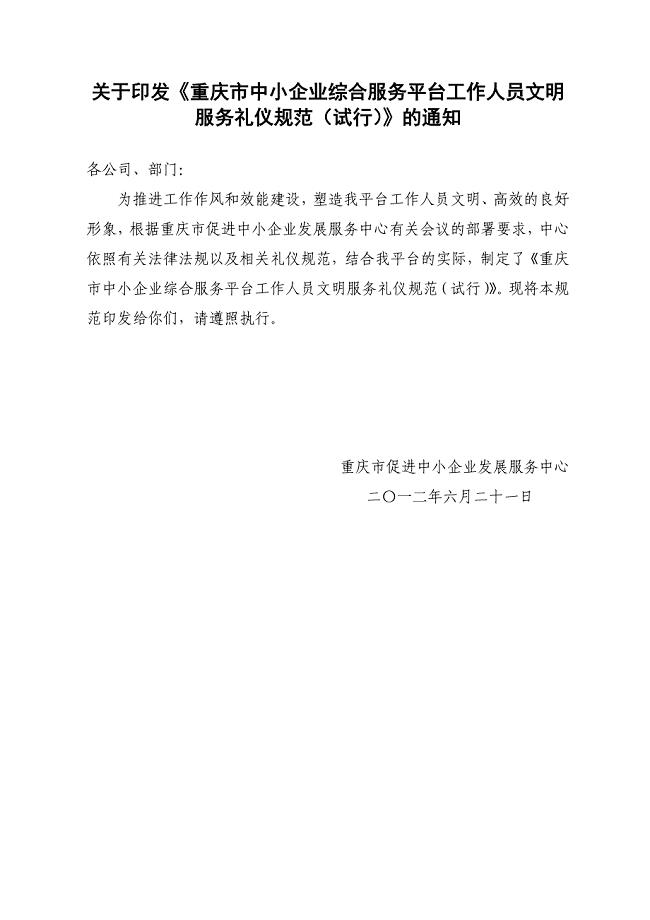

平台工作人员服务规范

小数数学题:简便计算11道练习题及参考答案A10

小数数学题:简便计算11道练习题及参考答案A10

2024-04-17 2页

小数数学题:简便计算11道练习题及参考答案A7

小数数学题:简便计算11道练习题及参考答案A7

2024-04-17 2页

小数数学题:简便计算11道练习题及参考答案A3

小数数学题:简便计算11道练习题及参考答案A3

2024-04-17 2页

小数数学题:简便计算11道练习题及参考答案A5

小数数学题:简便计算11道练习题及参考答案A5

2024-04-17 2页

小数数学题:简便计算11道练习题及参考答案A9

小数数学题:简便计算11道练习题及参考答案A9

2024-04-17 2页

小数数学题:简便计算11道练习题及参考答案A6

小数数学题:简便计算11道练习题及参考答案A6

2024-04-17 2页

小数数学题:简便计算11道练习题及参考答案A8

小数数学题:简便计算11道练习题及参考答案A8

2024-04-17 2页

小数数学题:简便计算11道练习题及参考答案A1

小数数学题:简便计算11道练习题及参考答案A1

2024-04-17 2页

小数数学题:简便计算11道练习题及参考答案A4

小数数学题:简便计算11道练习题及参考答案A4

2024-04-17 2页

小数数学题:简便计算11道练习题及参考答案A2

小数数学题:简便计算11道练习题及参考答案A2

2024-04-17 2页