营业税改增值税课件医疗服务

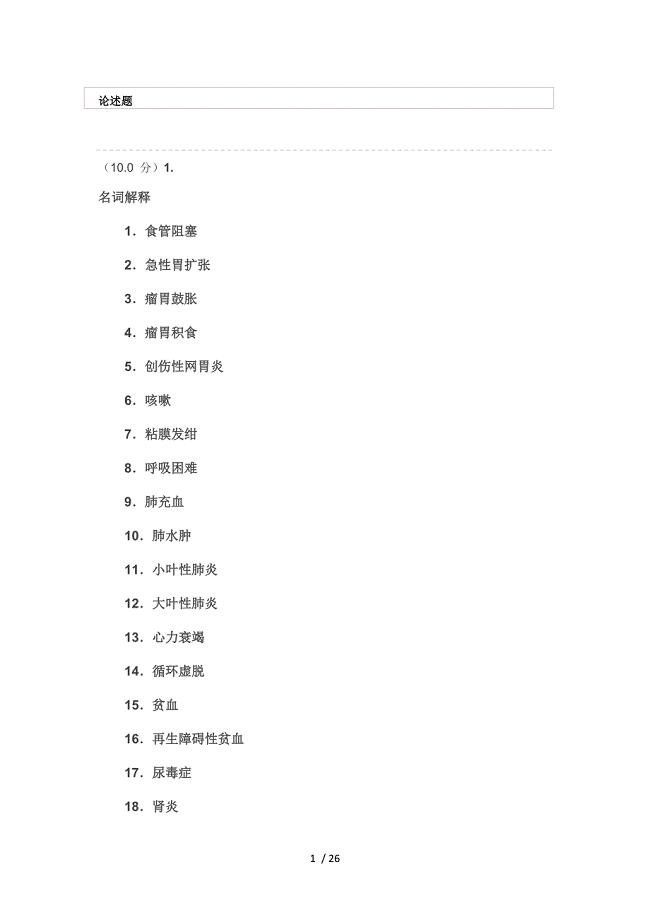

77页1、 关于全面推开营业税改征增值税试点的通知 财税 2016 36号 业 务 培 训 成都慧泉财税咨询服务部 龚厚平 电话 158 811 36692 邮箱 ghp66 第一章 纳税人和扣缴义务人 讲课大纲 序言 营改增对医疗行业重大影响 第一章 纳税人和扣缴义务人 第一部分 纳税人的基本规定 第二部分 纳税人的分类管理 第二章 应税服务范围 纳税地点 纳税期限 第一部分 应税服务范围 第二部分 纳税地点 第三部分 纳税期限 第三章 税率和征收率 第一部分 营改增税率种类 第二部分 营改增征收率 第三部分 征收率的相关问题 一 一般纳税人提供应税服务 如有符合规定的特定项目 可以选择适用简易计税方法的 增值税征收率为3 二 兼营行为税率或征收率适用原则 三 混合销售行为处理 四 混合销售 兼营之间的区别 第一章 纳税人和扣缴义务人 讲课大纲 第四章 应纳税额的计算 第一节 计税方法 第一部分 一般计税方法 一 概念 二 应纳税额的计算 三 需把握的要点 第二部分 简易计税方法 一 概念 二 特定应税服务的情形 针对建筑服务行业 三 应纳税额的计算 1 计算公式 2 不含税销售额的计算公式

2、3 简易计税方法的销售额 差额方法 4 扣除凭证要求 四 案例 五 销售使用过的固定资产应纳税额的计算 第一章 纳税人和扣缴义务人 讲课大纲 第四章 应纳税额的计算 第二节 销售额和销项税额 第一部分 销售额的范围 一 销项税额公式 二 一般方式销售额的确定 一 销售额的范围 1 普通规定 2 建筑服务业的规定 二 外币销售额折算的规定 三 发生服务中止 折让 退回的处理 四 折扣方式销售额的规定 三 特殊行为销售额的确定 一 视同提供应税服务的确定 四 跨年业务的处理方法 一 一般征收方式的处理 二 税收检查补缴税款的处理 第一章 纳税人和扣缴义务人 讲课大纲 第四章 应纳税额的计算 第三节 进项税额 一 概念 二 准予抵扣的进项税额 一 试点实施办法规定 二 原增值税一般纳税人进项税额抵扣的规定 三 不得抵扣的进项税额 反列举法 1 用于简易计税方法计税项目 免征增值税项目 集体福利或者个人消费的 购进货物 加工修理修配劳务 服务 无形资产和不动产 2 非正常损失的购进货物 以及相关的加工修理修配劳务和交通运输服务 3 非正常损失的在产品 产成品所耗用的购进货物 不包括固定资产 加

3、工修理修配劳务和交通运输服务 4 非正常损失的不动产 以及该不动产所耗用的购进货物 设计服务和建筑服务 5 非正常损失的不动产在建工程所耗用的购进货物 设计服务和建筑服务 6 购进的旅客运输服务 贷款服务 餐饮服务 居民日常服务和娱乐服务 第一章 纳税人和扣缴义务人 讲课大纲 第四章 应纳税额的计算 第三节 进项税额 四 兼营 简易计税方法 免税项目 不得抵扣 五 因用途改变抵扣改变 一 进项税额转出 先抵扣后用途改变转出 1 购进货物 不含固定资产 劳务 服务 2 固定资产 无形资产或者不动产 二 转入进项税额 先未抵扣后用途改变转入 六 进项税额的扣减 七 不得抵扣不得开具专用发票 八 不得互相抵扣的事项 序言 营改增对医美行业重大影响 原营业税与现增值税税后净利润比较图 医美行业营业税和增值税下利润总额比较表 比较项目 营业税增值税 理论100 增值税 实际80 增值税 实际50 销或进 项 不含税金 额 销或进 项 不含税金 额 销或进 项 不含税金 额 收入10600600100006001000060010000 营业税金及 附加 0 4 15 2 32 成本构成75605

4、60700044871122807280 房租11 2220220200017620441102110 耗材17 2340340200027220681702170 人工0 3000030000300003000 利润总额3040 2996 2872 8 2688 税负率0 00 29 96 28 73 26 88 结论 理论上进项取得越充分 利润总额和税负率影响明显 现在一般纳税人体制下 不含税价格越低的采购价格是优选对象 第一章 纳税人和扣缴义务人 v 第一部分 纳税人的基本规定 财税 2016 36号附件1 第一条 在中国境内 以下称境内 销售服务 无形资产或者不动产 以下称应税行为 的单位和个人 为增值税纳税人 应当按照本办法缴纳增值税 不缴纳营业税 单位 是指企业 行政单位 事业单位 军事单位 社会团体及其他单 位 个人 是指个体工商户和其他个人 注意 财税 2016 36号适用范围仅为销售服务 无形资产或者不动产 销售货物和劳务适用 增值税暂行条例 国务院令第538号 如贵 公司的检修劳务不适用财税 2016 36号规定 例如 医疗服务 适用财税 2016 36号 单独销售

5、药品 适用国务院令第538号 第一章 纳税人和扣缴义务人 第一部分 纳税人的基本规定 二 境内的内涵与外延 财税 2016 36号附件1 第十二条 在境内销售服务 无形资产 或者不动产 是指 一 服务 租赁不动产除外 或者无形资产 自然资源使用权除外 的销售方或者购买方在境内 下列情形不属于在境内提供应税服务 财税 2016 36号附件1 第十三条 下列情形不属于在境内销售服务 或者无形资产 一 境外单位或者个人向境内单位或者个人销售完全在境 外发生的服务 第一章 纳税人和扣缴义务人 v属人原则 v将境内的单位或者个人提供的 应税服务都纳入了境内应税服 务的范围 即境内的单位或者 个人提供的应税服务无论是否 发生在境内 境外都属于境内 提供应税服务 v来源地原则 v只要应税服务接受方在境内 无论 提供方是否在境内提供 都属于境内 应税服务 即单位或者个人在境内接 受应税服务 包括境内单位或者个人 在境内接受应税服务 含境内单位和 个人在境内接受境外单位或者个人在 境外提供的应税服务 和境外单位或 者个人在境内接受应税服务 判断境内外收入的2个原则 第一章 纳税人和扣缴义务人 增值税纳税

《营业税改增值税课件医疗服务》由会员好**分享,可在线阅读,更多相关《营业税改增值税课件医疗服务》请在金锄头文库上搜索。

突发新冠疫情封闭式管理应急预案培训

突发新冠疫情封闭式管理应急预案培训

2024-04-08 16页

医生护士培训课件:心力衰竭病理诊断治疗

医生护士培训课件:心力衰竭病理诊断治疗

2024-04-08 55页

医疗培训课件:护理护士岗位职责

医疗培训课件:护理护士岗位职责

2024-04-06 35页

医院护士护理培训课件:疼痛管理

医院护士护理培训课件:疼痛管理

2024-04-06 38页

医院医疗保护性约束的基础护理培训课件

医院医疗保护性约束的基础护理培训课件

2024-04-06 25页

医疗垃圾的分类及处理垃圾分类专题培训

医疗垃圾的分类及处理垃圾分类专题培训

2024-04-06 22页

医院医疗导师带徒工作汇报课件

医院医疗导师带徒工作汇报课件

2024-04-06 17页

医疗培训课件:护士岗位职责

医疗培训课件:护士岗位职责

2024-03-21 31页

医疗医院年终工作总结课件

医疗医院年终工作总结课件

2024-03-21 33页

护理应知应会培训课件

护理应知应会培训课件

2024-02-20 68页